Certificado de Recebíveis: Tudo o que você precisa saber!

O CR representa uma nova alternativa de ativo financeiro, que pode ser explorada por empresas em sua operação de crédito. Conheça melhor o que é esse instrumento!

04/10/2024

O CR representa uma nova alternativa de ativo financeiro, que pode ser explorada por empresas em sua operação de crédito. Conheça melhor o que é esse instrumento!

04/10/2024

Nos últimos anos, o mercado financeiro tem se deparado com novidades, que tem diversificado as oportunidades para alavancagem de receitas. É o caso do Certificado de Recebíveis (CR).

Esse título foi uma das novidades criadas recentemente, mais precisamente, no ano de 2022, acompanhando a Medida Provisória 1103, conhecida como a Lei da Securitização.

A rentabilidade e a segurança são duas particularidades que chamam a atenção nos CRs, apesar de serem títulos de renda fixa pouco explorados.

Assim, os CRs representam uma nova alternativa de ativo financeiro, que pode ser explorada por empresas em sua operação de crédito.

Todavia, antes que você considere utilizá-los, é importante conhecer as características desses títulos, bem como seu funcionamento e vantagens que eles oferecem.

Quer entender melhor essa novidade? Então, acompanhe o artigo e descubra o que é um Certificado de Recebíveis qual sua relação com a Securitização e a Bancarização Empresarial!

Conforme citamos anteriormente, o Certificado de Recebíveis foi criado pela MP 1103 de 2022.

Ele é um ativo financeiro, isto é, um título financeiro negociado no mercado de capitais. Mais especificamente, ele é um título de crédito emitido exclusivamente pelas Companhias Securitizadoras.

Desse modo, a aplicação está lastreada em direitos creditórios de instituições que fizeram a antecipação de recebíveis.

Se você já acompanha os nossos artigos, sabe como funciona a securitização, que consiste em um processo que transforma créditos em títulos negociáveis no mercado financeiro.

Isso significa que a Securitizadora adquire todas as vendas parceladas, notas fiscais, duplicatas e demais recebíveis do cartão de crédito e realiza a antecipação desses recebíveis.

Assim, a Securitizadora consegue realizar o pagamento à vista para a empresa, aplicando um desconto no valor antecipado. Posteriormente, após a aquisição dos direitos creditórios, a dívida passa pela securitização.

Por fim, a Securitizadora pode fazer a emissão dos títulos de dívidas com garantia nos direitos que foram adquiridos do credor. Esses títulos podem ser oferecidos a investidores interessados.

Logo, os investidores que optam pela compra desses ativos recebem, no vencimento, o valor principal acrescido de juros.

Como você observou no item acima, os Certificados de Recebíveis são títulos lastreados em direitos creditórios que passaram pelo processo de securitização. Sendo assim, é importante entendermos melhor como funciona essa aplicação.

Por ser considerado um investimento de renda fixa, o CR funciona de forma semelhante a outras alternativas dessa categoria.

Neste sentido, a pessoa que compra um CR passa a ser a credora da instituição emissora, que por sua vez, fica responsável por fazer a devolução do aporte investido mais a rentabilidade combinada na data de resgate.

O processo de funcionamento dessa aplicação é bastante semelhante a um empréstimo. Porém, nessa situação, o investidor é o credor, responsável por emprestar o dinheiro. Já a Securitizadora, é a devedora, encarregada em receber o dinheiro e fazer a quitação.

Se você é entusiasta do mercado financeiro, ou responsável por realizar as operações de crédito em sua empresa, sabe bem como essa área é repleta de siglas.

Neste sentido, é importante não confundir o Certificado de Recebíveis (CR) com outros ativos financeiros de nome semelhante: o Certificado de Recebíveis Imobiliários (CRI) e o Certificado de Recebíveis do Agronegócio (CRA).

Uma das principais diferenças está na destinação dos recursos captados com a venda desses ativos.

CRIs e CRAs são destinados especificamente à captação de recursos para projetos dos setores imobiliário e agropecuário.

Tipicamente, esses são setores dominados por grandes negócios. Portanto, o uso de CRIs e CRAs fica limitado a empresas de grande porte.

Por outro lado, os CRs podem ser destinados à captação de recursos para projetos de quaisquer setores.

Na prática, isso significa que mesmo pequenas e médias empresas, podem emitir CRs para financiar suas atividades, por meio de um veículo de securitização.

Outra diferença entre Certificado de Recebíveis e CRIs/CRAs, está na tributação do investimento. Os investidores que optam por CRIs e CRAs contam com isenção de Imposto de Renda (IR). Por outro lado, os investimentos em CRs estão sujeitos ao recolhimento de IR, seguindo a tabela regressiva.

Se você chegou até aqui na leitura, sabe que o Certificado de Recebíveis é um título de crédito. Sendo assim, esse título só pode ser emitido porque existe um crédito subjacente. E isso nos leva diretamente à questão da securitização.

Conforme citamos anteriormente, a securitização é o processo pelo qual um crédito existente pode ser transformado em um título de crédito negociável no mercado de capitais. Por meio da securitização, é possível converter Cédulas de Crédito Bancário (CCBs) em CRs.

Quem faz a securitização da CCB em CR é a Companhia Securitizadora de Crédito (CSC), também conhecida como veículo de securitização.

Além da CSC, também existe outro tipo de veículo de securitização muito conhecido: o Fundo de Investimento em Direitos Creditórios (FIDC)

Porém, vale ressaltar que a MP 1103, marco regulatório da securitização, não autoriza os FIDCs a emitir Certificado de Recebíveis.

Agora que você entendeu a relação entre o Certificado de Recebíveis e Securitização, é hora de compreender o que essa aplicação tem a ver com sua empresa.

O fenômeno da bancarização empresarial tem se popularizado cada vez mais. Neste sentido, empresas dos mais diferentes portes e segmentos, têm buscado oportunidades para estruturar e desenvolver uma operação de crédito autônoma e com capital próprio, sem depender de instituições financeiras tradicionais. Para que isso seja possível, as empresas constroem sua própria infraestrutura financeira.

Como parte da construção dessa infraestrutura, é preciso ter um veículo de securitização e emitir ativos financeiros.

Agora, com a criação dos CRs, sua empresa tem mais uma alternativa viável para impulsionar suas receitas e ampliar seu capital de giro.

Graças às suas particularidades, os Certificados de Recebíveis são instrumentos financeiros que têm se popularizado cada vez mais no Brasil.

Além disso, essa ferramenta pode trazer uma série de vantagens a quem opta por utilizá-lo. Abaixo, listamos alguns dos principais benefícios, Confira:

Órgãos competentes regulamentam os CRs e realizam diversos processos de auditoria e avaliação. Essa robustez jurídica é fundamental para proporcionar maior transparência e confiança para os emissores.

Outro benefício interessante dos CRs é a possibilidade de ocorrerem pagamentos periódicos, com juros mensais, semestrais ou somente no vencimento.

Logo, esse título é uma boa maneira de diversificar a renda da empresa, principalmente graças às garantias e rendimentos.

Por fim, o Certificado de Recebíveis é muito mais vantajoso em relação a outras categorias, como o FIDC.

Os CRs contam com uma estrutura muito mais simples e barata, sendo necessário apenas a prestação de serviços de uma Securitizadora.

No caso dos FIDCs, a sua criação e manutenção envolve muita burocracia, sem falar na exigência do cumprimento de diversos requisitos legais e regulatórios.

Além disso, esse fundo requer custos significativos, incluindo taxas de tributação e administração, bem como despesas com auditorias e demais gestões envolvidas.

Ademais, no caso dos FIDCs, a empresa também precisa contratar outros prestadores de serviços, como o administrador fiduciário e custodiante, que são obrigatórios.

Desse modo, a complexidade regulatória pode demandar esforços consideráveis pelo lado da empresa, para assegurar que a operação cumpra com as regras determinadas.

Como você observou ao longo da leitura, o Certificado de Recebíveis pode contribuir positivamente para impulsionar as receitas de uma empresa, inclusive, no comércio do varejo. Mas, você pode estar se perguntando como isso é possível?

Suponha que uma varejista de médio porte queira oferecer crediário para seus clientes. Porém, ela não quer deixar o controle nas mãos de um banco. Logo, ela precisa construir uma operação de crédito.

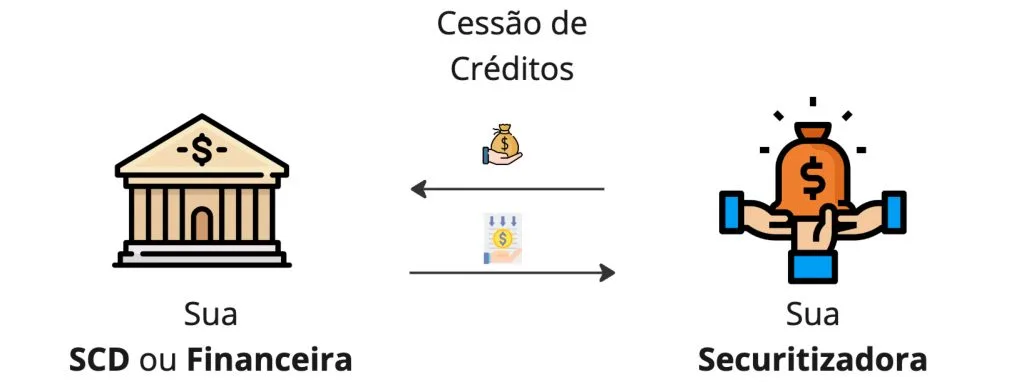

A operação de crédito depende de duas etapas. Na primeira, ocorre a concessão do crédito e são geradas as CCBs correspondentes. Na segunda, as CCBs são transformados em ativos financeiros e distribuídos aos investidores.

A primeira etapa é desenvolvida por uma SCD. Felizmente, por meio de uma parceria com uma startup Credit as a Service (CaaS), sua empresa não precisa abrir a própria SCD. Assim, é possível tornar a operação mais eficiente e econômica.

A segunda etapa é desenvolvida por um veículo de securitização. Cada veículo pode emitir certos tipos de ativo financeiro. Se a sua empresa optar pela abertura de uma Companhia Securitizadora de Créditos, poderá emitir Certificados de Recebíveis.

Assim, ao fazer essa estrutura de crediário bancarizado, o varejista tem economia tributária, pois a receita de juros não será tributada como varejo, mas sim, como um banco, podendo chegar a apenas 15% de imposto somente no resgate.

Logo, é possível acessar novas fontes de receita e financiar a concessão de crediário para mais clientes. Ou seja, essa infraestrutura permite que a operação de crédito continue rodando e expanda progressivamente.

Vale a pena lembrar que uma startup CaaS, como a GIRO.TECH, também pode apoiar a abertura e a gestão de seu veículo de securitização.

Portanto, podemos garantir que ele esteja em conformidade com todas as exigências legais e regulatórias, incluindo aquelas que a MP 1103 estabeleceu.

Por fim, ao concluir a leitura deste artigo, você conseguiu entender um pouco melhor o que é o Certificado de Recebíveis e como essa ferramenta é uma ótima forma para diversificar suas fontes de receita.

Por estar diretamente relacionada com a Securitização e Bancarização Empresarial, os CRs são excelentes oportunidades para empresas que desejam construir sua operação de crédito utilizando o próprio capital.

Além disso, se você está buscando oportunidades para alavancar as suas receitas, a GIRO.TECH pode apoiar o seu negócio! Quer saber mais?

Então, entre em contato com nossos especialistas, conheça as nossas soluções e descubra como você pode criar e estruturar uma operação de crédito sob medida para sua empresa!

Na Mídia