O que é SCD – Sociedade de Crédito Direto?

Tire suas dúvidas sobre o que é SCD, e descubra como esse modelo de negócio pode ser uma ótima alternativa para a bancarização da sua empresa!

19/12/2024

Tire suas dúvidas sobre o que é SCD, e descubra como esse modelo de negócio pode ser uma ótima alternativa para a bancarização da sua empresa!

19/12/2024

O que é SCD? Se você é entusiasta do mercado de crédito, ou trabalha com finanças, certamente já se deparou com esse termo em buscas pela internet.

Essa estrutura vem sendo muito utilizada pelas empresas que buscam bancarizar o seu negócio, para poder atuar como um banco do futuro, e ampliar a oferta de serviços financeiros aos clientes.

Porém, embora traga diversos benefícios ao core business do negócio, o processo de bancarização precisa ser pensado com cuidado, pois envolve um alto custo financeiro, especialmente se a empresa busca fazer, por conta própria, a abertura da SCD.

Sendo assim, caso você queira explorar todas as oportunidades que o movimento da bancarização pode oferecer ao seu negócio, é muito importante conhecer todas as nuances que envolvem uma SCD.

Para te ajudar a conhecer o máximo de informações possíveis sobre este assunto, nós preparamos este artigo completo, que vai te permitir entender melhor o que é SCD.

Portanto, se você quer entender quais são as características, vantagens e como funciona este modelo de negócio, nós te convidamos a seguir a leitura conosco até o fim!

Primeiramente, antes de entendermos melhor todas as particularidades que envolvem este modelo de negócio, é sempre importante você conhecer o que é SCD.

Em suma, ela é a sigla para Sociedade de Crédito Direto, que nada mais é do que um tipo de instituição financeira regulamentada pelo Conselho Monetário Nacional (CMN) e pelo Banco Central (BC).

O principal objetivo dessa instituição, é realizar empréstimos, financiamentos e outras operações de crédito, de forma direta com os tomadores, sem a necessidade da intermediação por parte de um banco tradicional.

Logo, essa é uma grande diferença entre essas duas instituições, pois, enquanto os bancos fazem a captação de recursos via depósitos, as SCDs fazem essa captação de outra forma, via emissão de Cédulas de Crédito Bancário, um documento que formaliza junto ao BC, as operações de crédito.

Sendo assim, é possível conceder empréstimos e financiamentos mais atrativos e com menos burocracias, seja para empresas, ou pessoas físicas.

Essa particularidade é que tem feito esse modelo de negócio ficar cada vez mais popular, pois ele traz diversos benefícios ao consumidor final e também, aos novos players do mercado financeiro, conforme veremos em itens seguintes.

Uma das principais virtudes da SCD, é o fato dela ser uma instituição financeira regulamentada pelo BC, que realiza operações de concessão de crédito exclusivamente por meio de plataformas digitais, sem a intermediação de bancos.

Neste sentido, embora tenha algumas limitações, como veremos adiante, ainda assim, a partir do momento em que é regularizada, a Sociedade de Crédito Direto pode realizar diversas atividades financeiras, como:

Contudo, é importante frisar que as SCDs devem seguir algumas regulamentações específicas do BC.

Isso inclui a necessidade de registro, além de considerar regras de proteção ao consumidor e de transparência na condução e realização das operações de crédito.

Agora que você já entendeu melhor o que é SCD, também é importante conhecer como essa instituição funciona.

Conforme vimos anteriormente, as Sociedades de Crédito Direto são regulamentadas pelo BC.

Entretanto, elas são um dos tipos de fintechs de crédito autorizadas a operar no Brasil em ambiente digital.

Isso significa, que a sua atuação só pode ocorrer de forma digital, desde que sejam atendidos os requisitos dispostos nas Resoluções 4.656, 4.657 e 4.970 do CMN, que são destinadas às fintechs.

Além disso, para que essa instituição possa operar, ela também precisa da autorização do BC, responsável por conceder as licenças financeiras.

Todavia, embora as licenças de instituições financeiras sejam burocráticas, quando se trata das SCDs, elas são uma das mais leves.

Apesar disso, a SCD possui algumas limitações, que naturalmente, não podem ser ignoradas.

A primeira delas, é a já citada obrigatoriedade de operar em meio digital, via plataforma eletrônica.

Além disso, as Sociedades de Crédito Direto também não podem fazer captação pública de recursos, e só podem utilizar o seu capital próprio.

Até por conta disso, elas devem, obrigatoriamente, serem abertas no regime jurídico de uma Sociedade Anônima (S/A), respeitando as determinações da Lei das S/As (Lei 6.404/76).

Por fim, outro ponto de atenção, é que a SCD deve respeitar, permanentemente, o limite mínimo de capital integralizado e patrimônio líquido definido por lei, de R$ 1 milhão.

Isso significa que, caso a instituição não tenha R$ 1 milhão imediatamente disponível, para integralização do capital social, não é possível fazer a abertura. Entretanto, vale ressaltar, que o BC tem liberdade de solicitar um valor maior do que esse durante o processo.

Todavia, apesar disso, o BC vem diminuindo outras burocracias, de forma a estimular e facilitar o acesso ao crédito, principalmente para as empresas de menor porte.

Quando você busca informações sobre o que é SCD, é bastante comum encontrar conteúdos sobre uma outra sigla: a SEP, que significa Sociedade de Empréstimos entre Pessoas.

Esse outro tipo de fintech é regularizada pelo BC por meio da Resolução CMN nº 5.050, de 25 de novembro de 2022. Ela é a instituição financeira responsável por realizar operações de empréstimos e financiamentos entre pessoas, via plataforma eletrônica.

Até por conta dessa particularidade, as SEPs são conhecidas como “Peer to Peer Lending”.

Assim como ocorre com a SCD, a SEP também é uma boa alternativa para quem busca um empréstimo, mas não quer enfrentar a burocracia e as altas taxas dos bancos tradicionais.

Mas, de modo geral, a principal diferença entre esses dois modelos, é que na SEP, os empréstimos ocorrem com capital de terceiros.

Ou seja, das pessoas que querem emprestar dinheiro, e das pessoas que buscam solicitar o empréstimo.

Por outro lado, na SCD, todas as operações de crédito ocorrem com o capital próprio da instituição.

Quando falamos sobre o que é SCD, outra particularidade relevante desse modelo de negócio, é a possibilidade dessa instituição atender um amplo portfólio de clientes.

Isso inclui tanto pessoas físicas, quanto jurídicas, sendo elas dos mais diversos portes e segmentos.

Abaixo, listamos alguns exemplos que conseguem usufruir dos serviços dessas instituições:

As Sociedades de Crédito Direto conseguem ser uma importante fonte de crédito para as Micro, Pequenas e Médias Empresas (MPMEs).

Neste sentido, todas essas MPMEs podem solicitar empréstimos para rodar novos projetos, adquirir maquinários ou investir em infraestrutura.

Pessoas físicas que buscam recursos para comprar bens de consumo, como um carro, ou financiar uma casa própria, também podem utilizar os serviços de uma SCD.

Ao contrário do que ocorre normalmente nos bancos tradicionais, essa instituição oferece taxas mais acessíveis e menos burocracia na concessão do crédito.

A SCD também é uma forma de auxiliar empreendedores que, eventualmente, estejam iniciando um novo negócio.

O principal motivo para isso, é a já citada desburocratização para tomar crédito e obter os recursos necessários para aplicar no empreendimento.

A Sociedade de Crédito Direto também é uma ótima oportunidade para produtores e agricultores rurais que buscam modernizar e expandir suas atividades do agronegócio.

A SCD surgiu como alternativa a resolver demandas que os bancos tradicionais já não conseguiam dar conta no mercado financeiro

Por conta disso, ela oferece diversos benefícios para quem opta por utilizar os serviços dessa instituição financeira.

Abaixo, listamos quatro principais vantagens que esse modelo de negócio oferece. Confira:

Conforme citamos no início deste artigo, o fenômeno da bancarização empresarial tem feito com que muitas empresas busquem bancarizar suas operações de crédito e financiar o seu próprio ecossistema.

Esse modelo de negócio permite que a empresa consiga emitir CCB das suas próprias operações de crédito.

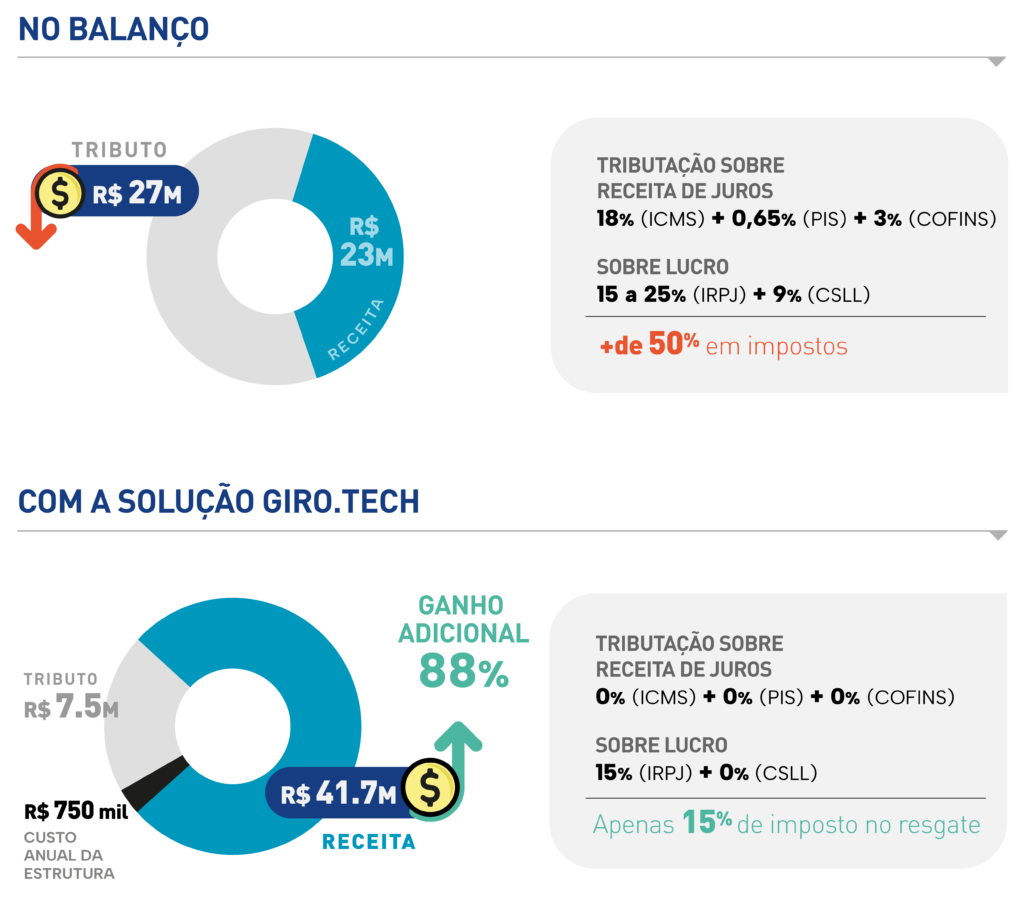

Logo, é possível separar a receita de juros do fluxo de caixa, o que é importante para gerar maior eficiência tributária.

Outra vantagem relevante que as Sociedades de Crédito Direto oferecem, é a maior flexibilidade na análise de crédito e nas condições de empréstimos.

Esse é outro benefício significativo, se comparado a um banco tradicional. Além disso, essa flexibilidade facilita que pessoas e empresas obtenham o crédito necessário para financiar projetos ou adquirir bens de consumo.

Se considerarmos a realidade atual do Brasil, na qual, muitas pessoas ainda não conseguem ter acesso a um cartão de crédito, isso faz toda a diferença.

Além das vantagens acima, as SCDS também conseguem praticar taxas de juros mais baixas e acessíveis, justamente por não necessitar da intermediação de um banco tradicional.

Trazendo para a realidade das empresas, isso faz toda a diferença, principalmente se considerarmos que essa operação gera maior economia tributária com os impostos.

Por fim, ainda quando falamos de empresas, outra vantagem relevante que a Sociedade de Crédito Direto oferece, é na redução de custos operacionais.

Isso ocorre, principalmente, devido ao fato dessa instituição financeira operar somente no ambiente digital.

Logo, é possível integrar a licença SCD com o seu próprio negócio, de forma flexível e rápida.

Além disso, por ter uma infraestrutura operacional mais enxuta, a empresa consegue reduzir custos e inovar tecnologicamente os seus processos internos.

Ainda quando falamos sobre o que é SCD, e de quais as vantagens que esse modelo de negócio oferece, não se pode esquecer do varejo, afinal, este setor é um dos que mais se beneficia ao utilizar os serviços dessa instituição financeira.

Apoiadas no fenômeno da fintechzação, muitos varejistas estão buscando oportunidades para estruturar operações de crédito dentro do seu ecossistema.

Neste sentido, muitos varejistas tem buscado parcerias com fintechs que oferecem o modelo de Credit as a Service (CaaS), como a GIRO.TECH, para implantar suas linhas de crédito.

Assim, o varejo não precisa arcar com a burocracia regulatória, pois essa função fica a cargo do parceiro. Com isso, é possível demandar o foco apenas no seu core business.

Existem alguns exemplos de operações de crédito que o varejo pode realizar utilizando uma SCD. Confira, abaixo, quais são elas:

Também conhecido como CDC Digital, o crediário físico é uma das modalidades de financiamento mais populares oferecidas pelos comércios varejistas brasileiros.

Por meio dele, os clientes conseguem fazer compras parceladas de forma direta no estabelecimento, sem precisar recorrer a um banco tradicional.

Embora seja uma operação que traz muitos benefícios aos varejistas, especialmente os de pequeno porte, quando ela é realizada no balanço, costuma trazer pouca eficiência tributária.

Isso ocorre, devido ao fato dos varejistas não conseguirem cobrar juros nas vendas parceladas da mesma forma que os bancos tradicionais fazem.

Nestes casos, o varejista que opta por bancarizar seu crediário próprio, consegue ter mais autonomia para realizar a operação de crédito.

Logo, com o apoio da SCD, é possível realizar a cobrança de juros nas vendas a prazo e definir condições especiais, via emissão da CCB.

Assim, é possível gerar muito mais eficiência tributária nessa modalidade de financiamento, que é tão popular no país.

O cartão private label também é uma operação de crédito muito popular entre os varejistas brasileiros, tendo movimentado, aproximadamente, R$ 293 bilhões apenas em 2022, segundo a Associação Brasileira das Empresas de Cartões de Crédito e Serviços (ABECS).

Também conhecido como cartão de loja, ele é emitido diretamente por uma loja ou estabelecimento, e não tem vínculo com as bandeiras tradicionais de cartão de crédito.

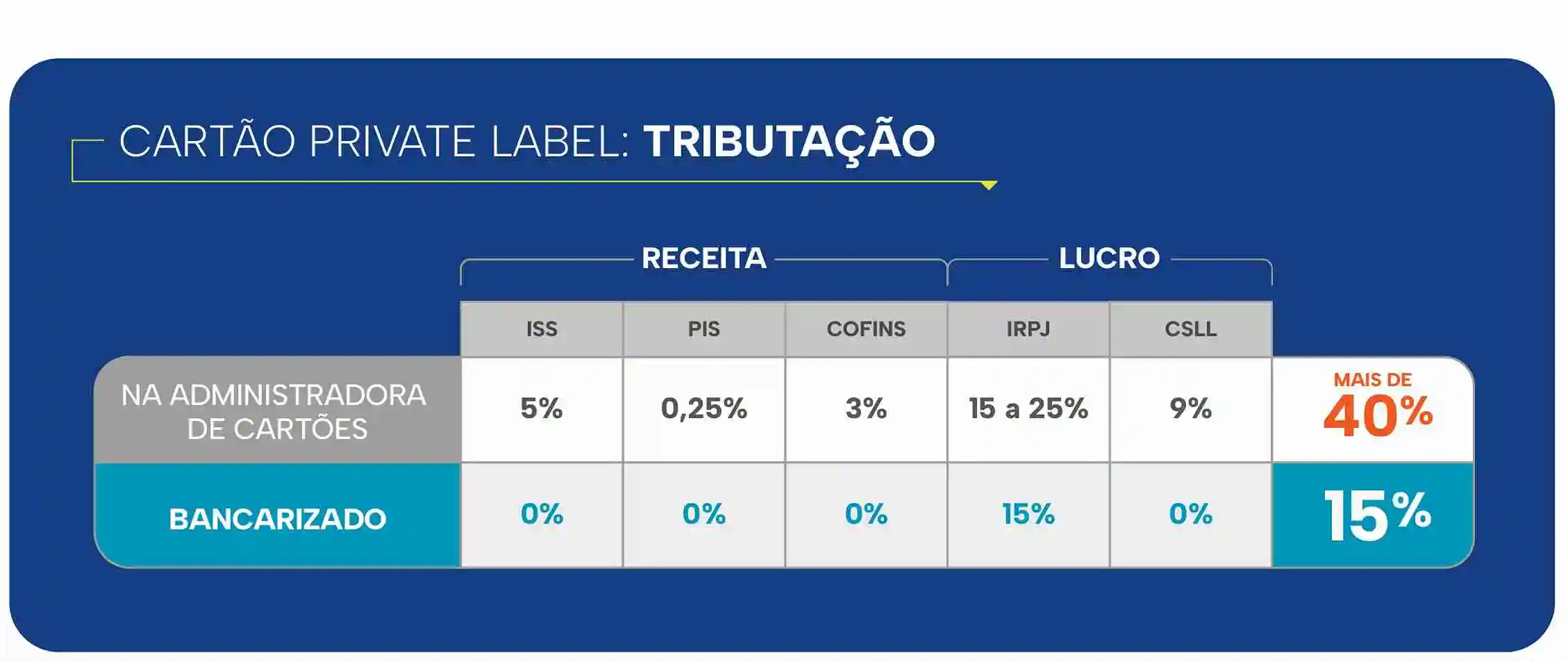

Por conta disso, ele pode ser usado de forma exclusiva para compras nesses estabelecimentos. Apesar de permitir condições especiais de parcelamentos e descontos, quando o cartão private label é operado da maneira tradicional, via CNPJ da Administradora de Cartões, o varejista também acaba pagando uma elevada taxa de imposto.

Todavia, ao bancarizar essa operação utilizando uma SCD, o varejista consegue ganhar muito mais eficiência tributária, que fica em 15% de imposto, apenas no resgate.

Por fim, o varejista também consegue usar a Sociedade de Crédito Direto para realizar operações com foco em empréstimo pessoal.

A bancarização permite que empresas que não tem origem no setor financeiro, consigam conceder crédito para pessoas físicas que precisam do dinheiro para diferentes objetivos.

Porém, embora a maioria dos varejistas não peça garantias financeiras, e nem exija justificativa detalhada para o uso desse dinheiro, ainda assim, o varejo pode enfrentar ineficiência tributária nessa operação.

Para resolver este problema, o varejo pode vender a dívida emitida para a pessoa física, à uma securitizadora. Esse veículo de securitização vai converter essa dívida em investimento para quem fez o aporte de capital.

Desse modo, quem investiu capital poderá antecipar os recebíveis, sem a necessidade de esperar o prazo final do pagamento, que foi estipulado com o tomador de crédito.

Assim, ao securitizar o empréstimo pessoal com a SCD, é possível aumentar a rentabilidade com os juros, o que é importante para o varejista desbloquear novas fontes de receitas.

Embora proporciona diversas vantagens, quando falamos sobre o que é SCD, existem alguns pontos que merecem a sua atenção, principalmente se você busca abrir essa instituição financeira.

De antemão, é válido ressaltarmos, que o caminho para a constituição dessa infraestrutura, não é tão simples quanto parece.

Afinal, para que esse modelo de negócio possa operar no mercado financeiro, é necessário cumprir com uma série de requisitos regulatórios determinados pela agenda do BC.

Além de toda a documentação exigida, da necessidade de abertura da empresa no regime de Sociedade Anônima (S/A), e da operação precisar ser estruturada com recursos próprios, existem outras regras que vem ser cumpridas, como:

Além dos requisitos regulatórios, também há os custos envolvidos na abertura da Sociedade de Crédito Direto.

Conforme citamos anteriormente, o BC determina que a empresa deve ter o montante de R$ 1 milhão de capital integralizado e patrimônio líquido.

Todavia, esse valor pode ficar ainda maior, pois o BC tem essa liberdade. Além disso, se, eventualmente, a SCD tiver interesse em operar serviços de pagamento, os valores também podem sofrer alteração.

Desse modo, o capital social mínimo exigido corresponderá ao resultado da soma do mínimo estabelecido pela Resolução CMN nº 5.050/2022 e pela Resolução BCB nº 80/2021.

Porém, não é só isso. O custo mínimo para a abertura dessa instituição financeira também é relativamente alto: R$ 600 mil, podendo, até mesmo, ultrapassar a marca de R$ 1 milhão, sem contar o capital social e o patrimônio líquido investidos inicialmente.

Ademais, além de ter que cumprir com todos os requisitos regulatórios e burocráticos, a SCD ainda precisará passar por auditoria e entrevista com o BC, para, finalmente, poder saber se a operação foi aprovada ou não.

Todo esse processo é extremamente burocrático, e pode durar mais de um ano para ser homologado.

Conforme você viu no item acima, o processo de abertura, constituição e homologação de uma Sociedade de Crédito Direto, é muito alto.

Entretanto, todos os exemplos que trouxemos ao longo da leitura, reiteram como esse modelo de negócio traz diversos ganhos às empresas que o utilizam, como é o caso dos varejistas.

Neste sentido, você pode estar se vendo em uma “sinuca de bico”, e se perguntando: afinal, a minha empresa precisa mesmo abrir uma SCD?

A resposta para isso é bastante simples: não. E nós vamos explicar o motivo para isso.

Embora ela represente uma estrutura mais acessível do que um banco tradicional, ainda assim, ela é uma infraestrutura cara e complexa.

Desse modo, se o seu objetivo é financiar oportunidades de crédito para o seu ecossistema, a melhor alternativa é firmar uma parceria com uma fintech white label, que fornece solução de CaaS.

Essa instituição tem sua própria SCD, evitando que sua empresa precise abrir essa instituição financeira.

Ao invés disso, a fintech faz a abertura e gerencia um veículo de securitização em nome da sua empresa. Essa estrutura é menos complexa e tem menos custo financeiro.

Ambas as estruturas atuam em conjunto, fornecendo uma infraestrutura completa para que sua empresa consiga financiar as operações de crédito dentro do ecossistema, sem precisar contar com um banco tradicional.

Também vale pontuar, que a Sociedade de Crédito Direto pode trabalhar em conjunto com o veículo de securitização, que pode ser uma Companhia Securitizadora, ou um Fundo de Investimento em Direitos Creditórios (FIDC), para vender títulos de crédito no mercado de capitais.

Isso é importante para ampliar ainda mais o leque de oportunidades financeiras para a empresa.

Na prática, fica bem simples de entender o que é a SCD e como ela participa dessa operação.

Considere que o seu varejo realizou uma venda parcelada para um cliente. A SCD do parceiro fará a concessão do crédito ao cliente, para que ele possa pagar.

Depois, o veículo de securitização da sua empresa fará a compra do título de crédito correspondente, para se tornar o novo credor da dívida.

Isso significa, que após o cliente pagar a dívida, a sua empresa receberá os valores por meio do veículo de securitização.

Toda essa operação representa um grande diferencial, principalmente no que diz respeito às novas receitas oriundas do recebimento de juros.

Ademais, a tributação nesse modelo de negócio que apresentamos, combinando a SCD e o veículo de securitização, é muito mais favorável que no modelo no qual todo o processo fica sob responsabilidade apenas da SCD.

Portanto, se você deseja explorar essas oportunidades, e gerar mais eficiência em seu ecossistema, descubra no próximo item, qual é a melhor maneira da sua empresa constituir essa estrutura!

Se você chegou até aqui na leitura, conseguiu conhecer o que é SCD e todas as nuances que compõem essa instituição financeira.

Porém, nós deixamos para o fim, a melhor notícia que você poderia ter. Afinal, sua empresa não precisa enfrentar toda essa burocracia, e nem se preocupar em abrir uma Sociedade de Crédito Direto.

Pelo contrário. Ao contar com a parceria e apoio de uma fintech responsável e íntegra, todo esse caminho fica muito mais simplificado.

Sendo assim, nós te convidamos a conhecer as soluções desenvolvidas pela GIRO.TECH. Nós podemos ajudar a transformar sua empresa em um banco!

Nós formalizamos a CCB dentro da nossa própria plataforma. Durante o processo, nós habilitamos o parceiro como nosso cliente bancário, e por meio de APIs, ele pode formalizar contratos de crédito com seus próprios clientes. Tudo feito de forma prática, ágil e segura.

Desse modo, a sua empresa não precisa enfrentar burocracia para estruturar sua SCD.

Assim, você poderá continuar focado apenas em sua atividade principal, enquanto essa atividade secundária vai ajudar o seu negócio a diversificar sua rentabilidade, e, consequentemente, melhorar o seu fluxo de caixa.

Por fim, ao concluir a leitura deste artigo, você conseguiu tirar todas as suas dúvidas sobre o que é SCD, quais as suas vantagens e todos os benefícios que ela pode oferecer.

A Sociedade de Crédito Direto representa uma ótima alternativa em relação aos bancos tradicionais, possibilitando que empresas que não são do setor financeiro, consigam atuar como um banco do futuro.

Todavia, os custos regulatórios e de abertura dessa estrutura são muito altos, o que pode dificultar a missão das empresas que não dispõem de um capital social robusto.

Por isso, a melhor opção para as empresas que buscam gerar eficiência nas operações de crédito dentro dos seus ecossistemas, é buscar o suporte e parceria de uma fintech especializada.

E, para quem é cliente GIRO.TECH, isso tudo é possível. Conte com a nossa expertise tecnológica e tributária, e utilize a nossa licença SCD para formalizar contratos de crédito com seus próprios clientes!

Nós fornecemos toda a infraestrutura para sua empresa se bancarizar. Portanto, se você deseja começar 2025 com o pé direito, e quer que sua empresa aproveite todas as oportunidades que o mercado financeiro oferece, não perca mais tempo.

Entre em contato, ou clique no banner abaixo, agende uma reunião com nossos especialistas, e descubra como nós podemos estruturar uma operação de crédito sob medida ao seu negócio!

Na Mídia