Emissão de CCB em tempo real: descubra como isso é possível!

Você sabia que já é possível realizar a emissão da CCB em tempo real? Descubra aqui, como encontrar o parceiro ideal para estruturar a operação de crédito em sua empresa!

28/03/2025

Você sabia que já é possível realizar a emissão da CCB em tempo real? Descubra aqui, como encontrar o parceiro ideal para estruturar a operação de crédito em sua empresa!

28/03/2025

O mercado financeiro apresenta algumas oportunidades que ajudam a desenvolver as operações de crédito no Brasil, como é o caso da emissão de CCB.

Também conhecida como Cédula de Crédito Bancário, ela é um instrumento para concessão de crédito nas instituições, possibilitando um financiamento acessível, tanto para empresas quanto para pessoas.

Isso foi possível graças à evolução tecnológica trazida pelas fintechs, que revolucionaram a forma como as operações de crédito são realizadas no país.

Apoiadas no fenômeno da bancarização, essas empresas têm desenvolvido estruturas para que organizações de todos os segmentos atuem como bancos, podendo ofertar produtos e serviços aos seus cliente e consumidores.

Essa tendência chegou para ficar. Neste sentido, a capacidade da sua empresa em otimizar seu ecossistema financeiro, mesmo que esse não seja seu core business, tem forte peso na balança de desempenho do negócio.

Por isso, faça a seguinte pergunta: como minha empresa vai performar, ao bater de frente com um concorrente que investe em bancarização?

Sendo assim, se você quer que o resultado desse embate seja positivo, não pode ficar para trás. E para isso, a melhor opção é utilizar a Cédula de Crédito Bancário.

Além disso, sabia que é possível fazer a emissão de CCB em tempo real? Siga a leitura deste artigo e descubra como estruturar sua operação de crédito!

Primeiramente, antes de entendermos como é possível fazer uma emissão de CCB em tempo real, é importante contextualizarmos o que é esse documento.

A Cédula de Crédito Bancário, nada mais é, do que um título de crédito, que pode ser emitido de forma escrita, física ou digital, conforme veremos adiante.

O intuito desse instrumento é reconhecer a existência de uma dívida entre um agente, físico ou jurídico, com uma instituição financeira.

Isso significa, que o documento representa a promessa do pagamento em dinheiro decorrente de uma operação de crédito.

Em suma, a CCB é um instrumento destinado para assegurar que uma transação de empréstimo, feita em um banco tradicional ou outra instituição financeira, seja quitada posteriormente.

Caso você não tenha entendido o que é esse documento, trouxemos um exemplo simples, que vai ajudar na sua compreensão.

Considere que o Francisco solicitou um empréstimo ao Banco GIRO.TECH. No ato da contratação do empréstimo, ele assina uma Cédula de Crédito Bancário.

Na emissão de CCB, devem estar inclusos o valor principal do empréstimo, assim como eventuais juros e também os prazos para quitação da dívida.

Sendo assim, esse instrumento assegura ao banco a opção de cobrar o pagamento de Francisco sem a necessidade da abertura de um processo para reconhecimento da dívida, pois a própria CCB realiza essa tarefa.

Logo, caso Francisco fique inadimplente, a instituição poderá ir diretamente a um processo de execução.

Assim, é possível eliminar a burocracia, poupando tempo e dinheiro, aumentando as chances do banco receber os valores aos quais tem direito.

Justamente por reduzir toda essa burocracia, a Cédula de Crédito Bancário cumpre uma função crucial nas operações de crédito, proporcionando mais segurança ao credor e uma maior confiabilidade a todo o sistema financeiro.

A CCB é um título de crédito que foi regulamentado no Brasil após a implantação da Lei nº 10.931/2004, conhecida como “Lei do Patrimônio de Afetação de Incorporações Imobiliárias”.

Entre outras regras estabelecidas, a legislação também prevê a possibilidade da Cédula de Crédito Bancário ser executada extrajudicialmente.

Ou seja, caso haja inadimplência por parte do tomador de crédito, o credor pode cobrá-lo sem a necessidade de protocolar e abrir um processo judicial.

Neste sentido, essa cobrança pode acontecer de maneiras distintas, por meio de notificações ou outras tentativas de negociação.

Todavia, é importante frisar, que se a cobrança não surtir efeito, e o pagamento não for realizado até a data de vencimento, o credor terá que recorrer ao poder Judiciário.

Caso isso aconteça, o credor da operação precisa buscar os préstimos de um advogado, para ingressar com uma ação de execução.

Na prática, esse processo é chamado de execução da CCB, e ocorre quando o advogado faz o envio de uma petição inicial, listando todos os detalhes da dívida.

Desse modo, o devedor da operação passa a ter duas opções: quitar o pagamento dentro do prazo de 3 dias, ou então, apresentar sua defesa no prazo de 15 dias.

Por fim, caso a ação prossiga no âmbito judicial, o juiz responsável pode proferir algumas sentenças, como penhora de bens e ativos ou bloqueio de contas.

Além de simplificar a emissão de CCB, essa regulamentação foi crucial para reduzir as burocracias, e assegurar a proteção jurídica do credor de uma operação de crédito, que passa a ter a certeza de que o dinheiro emprestado será devolvido.

Agora que você entendeu melhor o que é, e como funciona esse documento, é importante compreender como realizar corretamente a emissão de CCB.

Desse modo, para que esse título de crédito tenha validade jurídica, ele precisa conter dados e informações importantes acerca do credor e do devedor, bem como da operação de crédito.

Para que a emissão de CCB possa ser realizada, é preciso buscar o auxílio de uma instituição financeira, como um banco, cooperativa de crédito, fintech white label ou outra companhia habilitada pelo Banco Central, como a GIRO.TECH.

Abaixo, apresentamos um pequeno tutorial com algumas situações que você deve considerar na emissão da Cédula de Crédito Bancário. Confira:

Negociar prazos, juros e eventuais garantias;

Efetuar uma análise de crédito;

Gerar e assinar a CCB, que precisa conter informações como (nome do credor/agente financeiro que emprestou o dinheiro), data e lugar da emissão e do pagamento da dívida;

Promessa de pagamento do crédito adquirido por parte do devedor, nos termos determinados na CCB, até a data de vencimento;

Assinar a CCB (apenas o devedor, pois o documento é uma confissão de dívida com a instituição financeira);

Arquivar o documento (de forma física ou digital).

Atualmente, já é possível fazer a emissão de CCB de forma digital, conforme veremos adiante. Além disso, tecnologias como as desenvolvidas pela GIRO.TECH possibilitam que o documento seja gerado e assinado eletronicamente, via GTSign.

Conforme você observou nos itens anteriores, a Cédula de Crédito Bancário se apresenta como uma ótima alternativa para formalizar uma operação de empréstimo, pois o documento formaliza que o devedor fará a quitação dessa dívida.

Contudo, ao realizar a emissão de CCB, alguns cuidados devem ser seguidos, a fim de garantir toda a segurança e proteção das partes envolvidas.

Primeiramente, é recomendável que o credor realize uma análise de crédito do tomador, para avaliar se ele tem condições de realizar o pagamento da dívida.

Posteriormente, caso a análise de crédito seja positiva, é crucial verificar se os dados dos envolvidos (credor, devedor e instituição financeira) estão corretos.

Além disso, também é importante se atentar às informações referentes à operação de crédito, como prazos, valores, taxas, juros, entre outras condições acordadas, principalmente em caso de inadimplência.

Outro ponto de atenção ao emitir a CCB, é se ela cumpre a legislação vigente sobre as operações de crédito. Isso é primordial para assegurar a conformidade legal do documento.

Por fim, não deixe de manter sob sua posse uma cópia segura da Cédula de Crédito Bancário, para salvaguardar a proteção jurídica da sua empresa.

Ao seguir esses cuidados, é possível evitar qualquer tipo de problema ou contratempo, proporcionando a segurança de todos os agentes envolvidos.

Anteriormente, nós citamos que a emissão de CCB pode ser realizada de duas maneiras: física e digital. Manter e armazenar esse documento, é fundamental para garantir a segurança nessa operação de crédito.

Neste sentido, a melhor opção para emitir esse título de crédito é a via digital, pois ela reduz a burocracia e otimiza os processos, tornando-os muito mais ágeis e práticos.

Isso é possível graças à digitalização do setor financeiro e à evolução da tecnologia, que passou a incorporar cada vez mais o uso das Application Programming Interfaces (APIs), na gestão dos serviços bancários.

As APIs possibilitam que haja integração direta entre sistemas de core banking, tornando mais fácil a comunicação entre as instituições, e automatizando processos que, anteriormente, eram feitos de forma manual.

É o caso das CCBs digitais, que vale ressaltar, têm a mesma validade jurídica das Cédulas de Crédito Bancário que são emitidas em papel.

Essa revolução nas operações de crédito passou a ser possível após a popularização das fintechs de crédito.

Ao fazer uma solicitação de crédito e ela for aprovada, os termos e condições deste título podem ser estabelecidos pelas próprias instituições.

Com isso, é possível disponibilizar a CCB ao tomador de crédito, para que ele assine digitalmente o documento que irá liberar esse empréstimo.

Assim, graças à tecnologia da emissão de CCB digital, é possível monitorar o status deste título de crédito em tempo real e ter uma gestão mais eficiente de cobranças.

Todos esses fatores são fundamentais para simplificar a gestão de crédito e proporcionar uma experiência mais segura para este tipo de operação de crédito.

A Cédula de Crédito Bancário está alinhada às tendências de bancarização empresarial.

Afinal, cada vez mais as empresas brasileiras têm buscado desenvolver estruturas e serviços para financiar o seu ecossistema.

Embora esse panorama seja realidade para empresas dos mais diferentes segmentos, a bancarização vem se tornando cada vez mais frequente entre os varejistas.

Neste sentido, a emissão de CCB auxilia o varejo na implantação e estruturação das suas operações financeiras, por meio do Embedded Lending.

Também conhecido como “empréstimos embutidos”, ele significa incluir serviços e produtos financeiros ligados à oferta de crédito, na experiência do cliente.

A forma mais comum de aplicação do Embedded Lending ocorre pelo financiamento das compras feitas pelos clientes.

Ou seja, graças a ele, os varejistas conseguem oferecer diferentes linhas de crédito ao seu ecossistema, como é o caso da Magalu, que entre outros serviços, concede o CDC Digital aos seus clientes.

Esse tipo de crédito é destinado para o financiamento das compras de pessoas físicas, que buscam adquirir serviços ou bens de consumo de ticket mais elevado, como móveis e eletrônicos.

Além de ser um diferencial competitivo ao varejo, o Embedded Lending também permite que essas empresas consigam acessar novas fontes de receitas, principalmente aquelas oriundas das taxas de juros.

Afinal, quando essas operações eram realizadas pelos bancos tradicionais, os varejistas não conseguiam capturar essas receitas.

Para implantar essa estratégia, o varejo pode utilizar a Cédula de Crédito Bancário, que é utilizada para formalizar essa concessão de crédito.

Graças à tecnologia das APIs, a emissão deste título de crédito pode ser feita sem que o varejo precise abrir uma licença SCD, pois é possível utilizar a licença de uma fintech white label, como a GIRO.TECH.

A nossa plataforma possibilita a emissão de CCB no varejo de forma integrada aos demais processos de avaliação de crédito já existentes.

Assim, é possível eliminar a burocracia, gerar mais eficiência nos processos, e construir uma estrutura eficiente, que ajude o varejista a financiar crédito para o seu ecossistema.

Ao utilizar uma licença SCD para realizar a emissão de CCB, o varejista consegue aproveitar todos os benefícios e diferenciais deste título de crédito.

Além dos exemplos que citamos anteriormente, a Cédula de Crédito Bancário pode ser utilizada em outras operações de crédito muito comuns realizadas pelos varejistas, como:

O empréstimo pessoal é uma modalidade de crédito que possibilita que uma pessoa física ou jurídica empreste dinheiro de uma instituição financeira, ou empresa, por um determinado período.

Embora essas instituições geralmente não solicitem garantias financeiras ou justificativas para a finalidade do uso do dinheiro, essa operação pode reduzir a eficiência no balanço.

No contexto do varejo, uma forma de resolver esse problema, é por meio da emissão de CCB.

Neste caso, o varejista pode emitir este título de crédito quando houver um empréstimo pessoal a um cliente, que deverá assiná-lo.

Posteriormente, o varejista pode vender essa dívida para uma Securitizadora ou Fundo de Investimento em Direitos Creditórios (FIDC), que será responsável por converter essa dívida em investimento para quem aportou capital.

Desse modo, a empresa pode realizar uma antecipação de recebíveis, para acessar o valor de forma antecipada, sem ter que esperar o final do prazo de pagamento de quem emprestou o dinheiro.

Assim, ao securitizar e bancarizar o empréstimo pessoal, o varejista consegue melhorar a sua rentabilidade nesta operação.

Os varejistas brasileiros também utilizam amplamente o crediário próprio, especialmente nas compras a prazo.

Conhecido popularmente como crédito CDC, ele é uma modalidade destinada aos clientes, que podem comprar bens de consumo ou serviços de forma parcelada.

Embora traga diversos benefícios aos varejistas, essa operação gera pouca eficiência tributária, especialmente por um motivo particular: o varejo não pode cobrar juros nas vendas parceladas da mesma forma que os bancos tradicionais.

Por isso, as lojas e varejistas que oferecem parcelamento próprio podem utilizar a emissão de CCB para levantar recursos no mercado, via securitização.

Assim, o varejo consegue ter mais autonomia e prover condições mais atrativas para realizar esta operação de crédito.

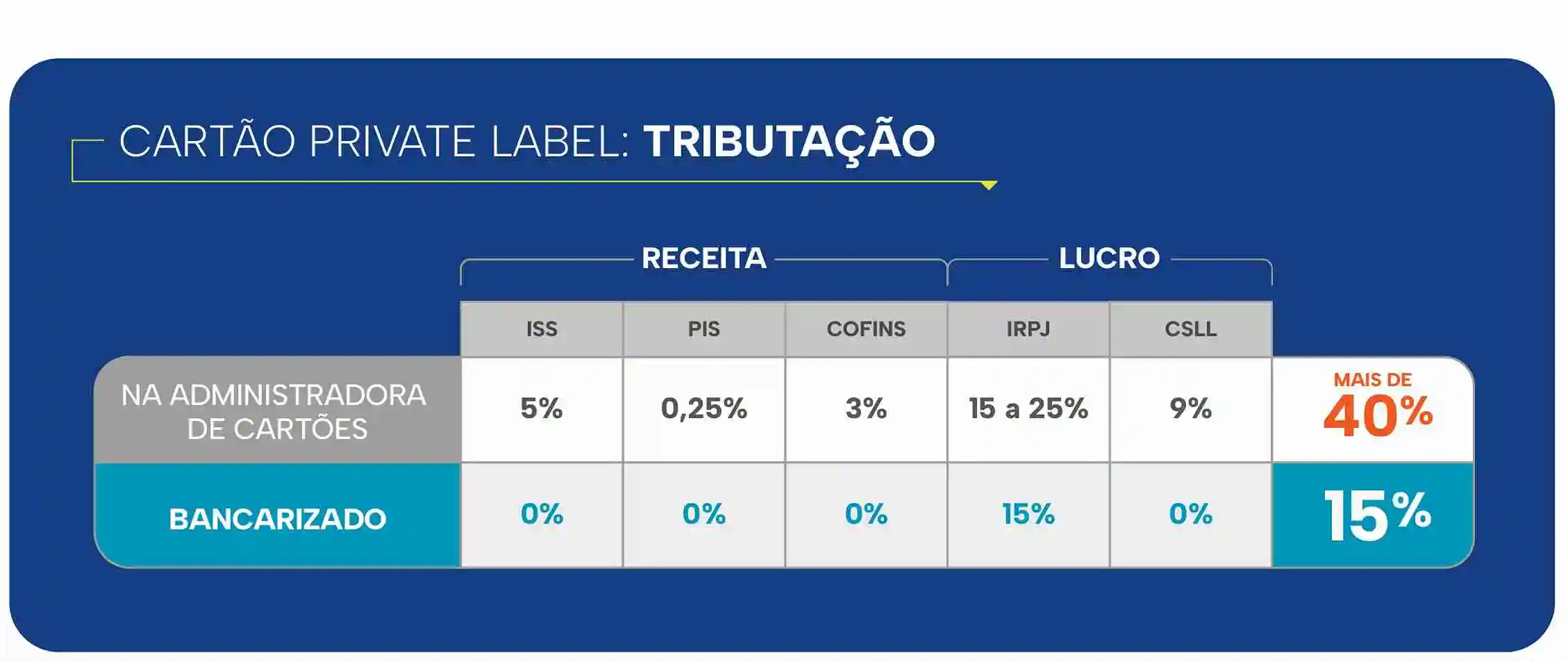

Por fim, as empresas também podem utilizar a emissão de CCB para gerar mais eficiência tributária no cartão private label.

O varejista emite o cartão de loja exclusivamente, sem nenhum vínculo com as bandeiras tradicionais de cartão de crédito.

Por conta disso, essa operação também é muito popular no varejo, que apenas em 2023, emitiu 126.028 novos cartões, representando cerca de 20% das vendas naquele ano.

Apesar de grandes redes varejistas reportarem que este cartão corresponda por volta de 50% das suas vendas totais, ele também representa alguns desafios.

Quando operado de maneira tradicional, via CNPJ da Administradora de Cartões, o varejista precisa lidar com uma alta tributação.

A bancarização dessa operação permite que os varejistas antecipem recebíveis utilizando a CCB para lastrear essas operações.

Além disso, é possível gerar muito mais eficiência tributária, afinal, é preciso pagar somente 15% de imposto, apenas no resgate.

A tabela abaixo ajuda a ilustrar de forma prática como a bancarização e a CCB ajudam a tornar mais eficiente o cartão private label:

Para facilitar ainda mais a operação de crédito, a GIRO.TECH construiu uma plataforma destinada especificamente a apoiar esse processo: o GT Banker. Com ela, é possível realizar emissão de CCB em tempo real.

Todo o fluxo de bancarização e cessão dos créditos é feito de forma automática pelo sistema e monitorado pelo time especializado da GIRO.TECH. Dessa maneira, você não tem nenhum trabalho com a realização de qualquer ação na operação de crédito.

Porém, caso você fique relutante em colocar um processo tão importante nas mãos de um parceiro, pode ficar tranquilo. Transparência e riqueza de informações são prioridades no GT Banker.

Por isso, você conta com um Portal do Bancarizador, no qual tem acesso a todas as CCBs e pagamentos realizados, em tempo real.

Veja um pouco mais sobre o funcionamento e as vantagens de utilizar o GT Banker:

Uma das maiores preocupações de qualquer empresa que assume o controle de suas operações de crédito, é o desembolso do crédito para o tomador. Por isso, investimos pesado em um módulo robusto de pagamentos via PIX.

Pelo GT Banker, é possível realizar operações de crédito com pagamentos em tempo real. Outra vantagem, é a possibilidade de realizar operações em grandes lotes. Após serem formalizadas, todas as operações são pagas de forma automática.

O sistema notifica o cliente sobre os pagamentos e possíveis erros por dados incorretos, registrando todas as informações e disponibilizando-as para consulta no Portal do Bancarizador.

Uma operação 100% automatizada e sem fluxos manuais, tem duas vantagens imediatas para sua empresa: mais agilidade e menos erros. Em outras palavras, é possível ter mais eficiência, sem prejudicar a qualidade.

Logo, um sistema confiável e integrado substitui o preenchimento de planilhas, o envio de prints por e-mail e as trocas infinitas de mensagens para confirmar transações, eliminando ações burocráticas e suscetíveis a erros humanos.

Porém, no lado do tomador, a agilidade para liberação dos valores não é o único ponto atrativo de uma empresa que trabalha com o GT Banker.

A automatização incorpora todo o fluxo da operação de crédito de maneira orgânica nas atividades que já realiza, por meio de tecnologia. Como resultado, a jornada do crédito se torna bem mais fluída.

Não existe burocracia e não há quebras na experiência. Nada de estresse com um processo lento, complicado ou difícil de entender. Por isso, você mantém seus clientes satisfeitos e fidelizados.

Por fim, a plataforma GT Banker é modular e parametrizável. Em outras palavras, ela adapta-se completamente ao ecossistema e às necessidades da sua empresa, independentemente do setor ou segmento em que atua.

É por inovações como estas que diversas empresas brasileiras que já reconhecem a importância da bancarização, escolhem a parceria com a GIRO.TECH.

Por isso, se você quer ter um diferencial competitivo em sua empresa e realizar as operações de crédito com seu capital próprio, não perca tempo. Converse com nossos especialistas e descubra como podemos revolucionar o seu negócio!

Por fim, ao concluir a leitura deste artigo, você conseguiu compreender melhor o que é a CCB, assim como todas as funcionalidades.

Ao reduzir a burocracia e otimizar a contratação de crédito, esse documento é uma alternativa viável para formalizar um empréstimo, proporcionando mais segurança às partes envolvidas.

Atualmente, a emissão da Cédula de Crédito Bancário pode ser feita de forma simplificada, graças à tecnologia digital. Além disso, com a infraestrutura da GIRO.TECH, é possível emitir esse título em tempo real.

Quer conhecer melhor o GT Banker e suas funcionalidades para emissão de CCB? Entre em contato com nossos especialistas e agende uma reunião!

Na Mídia