O que é Embedded Finance e como ele impacta o varejo?

A bancarização empresarial está alcançando empresas de todos os portes e segmentos. Para participar dessa tendência, entenda o conceito de Embedded Finance!

09/12/2024

A bancarização empresarial está alcançando empresas de todos os portes e segmentos. Para participar dessa tendência, entenda o conceito de Embedded Finance!

09/12/2024

O que é Embedded Finance? Se você é entusiasta de finanças, certamente já ouviu falar nesse fenômeno, que vem se popularizando cada vez mais entre os players do mercado.

Já foi-se a época em que apenas os bancos tradicionais tinham condições de realizar uma operação de crédito e financiar empréstimos ou produtos financeiros para seus clientes.

Atualmente, empresas de todos os portes e segmentos já conseguem desenvolver uma infraestrutura própria de instituição financeira e oferecer serviços dessa natureza aos seus consumidores.

Isso é possível graças à bancarização empresarial, que está alcançando cada vez mais, as empresas mundo afora.

Vale a pena você ter em mente, que esse é o momento ideal para acompanhar essa tendência e, assim, desenvolver um diferencial e obter vantagem competitiva, afinal, as empresas que tomarem a iniciativa mais rapidamente, terão importantes oportunidades para liderar o mercado.

Assim, é possível gerar novos modelos de negócios, que podem ser utilizados por empresas dos mais diferentes segmentos, como indústrias e varejistas, que conseguem explorar novas fontes de receitas.

Portanto, é fundamental que você esteja por dentro dessas tendências e novidades, que vão ajudar o seu negócio a maximizar todo o seu potencial estratégico e de crescimento.

Neste artigo, você vai entender o que é Embedded Finance e como esse conceito pode ser implementado na prática. Também vai descobrir porque essa pode ser a chave para iniciar um processo de bancarização empresarial e destacar sua empresa da concorrência.

Sendo assim, te convidamos a seguir a leitura conosco até o fim, pois este conteúdo está repleto de informações relevantes!

Primeiramente, antes de explorarmos todos os diferenciais que esse fenômeno oferece, é importante que você entenda melhor o que é Embedded Finance.

De modo geral, ele nada mais é do que a inclusão de produtos e serviços financeiros na experiência do cliente.

Como você já pode imaginar, esse conceito aplica-se às empresas que não pertencem, nativamente, ao setor financeiro. O termo pode ser traduzido como “finanças embutidas”, uma referência direta a essa inclusão.

Existem diversas formas pelas quais uma empresa pode incluir produtos e serviços financeiros na experiência do cliente. Veja alguns exemplos:

Alguns dos melhores cases de Embedded Finance podem ser vistos no setor de varejo e, mais especificamente, no e-commerce. Vamos usar a Magalu como referência.

A Magalu é uma das principais redes varejistas do Brasil, e desde o ano de 2001, oferece diferentes produtos de crédito, como empréstimos e crédito consignado, integrados com a experiência de compra.

Em 2024, a Magalu lançou sua operação de CDC Digital, um financiamento da compra do cliente dentro do SuperApp Magalu. O cliente pré-aprovado para o carnê digital passa a ter a possibilidade de comprar e pagar parcelado pelo carnê no checkout.

Todo o processo acontece de forma simples, pois o próprio cliente seleciona as parcelas e condições dentro do próprio SuperApp Magalu.

Esse é um ótimo exemplo de o que é Embedded Finance, pois a Magalu tem o conhecimento dos comportamentos de consumo dos clientes, o que é importante para conceder crédito somente para quem têm o perfil mais adequado.

Agora que você entendeu melhor o que é o Embedded Finance, fica mais fácil compreender quais são as suas principais características.

De longe, a principal característica dessa tendência, é a sua capacidade de transformar negócios, ao integrar produtos financeiros nas operações principais.

Essa inovação é crucial para oferecer novas soluções, possibilitando diversos benefícios estratégicos, conforme veremos nos itens seguintes.

Não à toa, projeções realizadas pela consultoria Juniper Research, indicam que as finanças embutidas tem estimativa de alcançar até US$ 138 bilhões até 2026.

Abaixo, listamos quais são as principais características que compõem o Embedded Finance. Confira:

Um dos principais diferenciais que as finanças embutidas oferecem, é justamente a possibilidade da integração de serviços financeiros no core business de uma empresa não financeira.

Isso é fundamental para desburocratizar as transações, possibilitando que os clientes não precisem acessar a plataforma de um banco tradicional, o que é importante para tornar a jornada de compra mais rápida e fluida.

Outra característica que o Embedded Finance possibilita, é a melhor experiência do usuário. Como as transações ocorrem de forma direta, o cliente consegue ter muito mais controle e conveniência.

É o que acontece no já citado CDC Digital da Magalu, que permite a possibilidade do cliente comprar, selecionar as condições, e pagar parcelado pelo carnê no checkout, dentro do próprio SuperApp Magalu. Essa otimização dos processos é crucial para transformar a jornada de compra do consumidor.

O Embedded Finance também tem como característica principal, a personalização de ofertas, pois as empresas conseguem estruturar linhas de crédito customizadas, de acordo com as necessidades do cliente.

O Credit as a Service (CaaS) é fundamental para aumentar a relevância das ofertas. Consequentemente, isso é importante para converter uma venda, pois o cliente percebe que está tendo acesso a um produto feito sob medida para as suas necessidades.

Por fim, outra característica relevante do Embedded Finance, é o fato dele ser um modelo de negócio inovador.

Afinal, empresas que incluem produtos e serviços financeiros em seu escopo de atividades, conseguem destravar novas fontes de receitas.

Isso é fundamental para empresas que buscam recursos para financiar projetos, buscam investir em infraestrutura, ou desejam ampliar os seus ativos e melhorar o fluxo de caixa.

Conforme vimos nos itens acima, a principal característica do Embedded Finance, é a possibilidade das empresas integrarem serviços financeiros em produtos ou plataformas diferentes.

Sendo assim, há uma ampla gama de produtos financeiros que podem ser “embutidos” nas finanças das empresas, como:

Ademais, vale ressaltar, que quando falamos do que é o Embedded Finance, também existem outras variáveis, que compõem o leque das finanças embutidas. É o caso do Embedded Lending, do Embedded Fintech e do Embedded Insurance.

Uma das principais características que compõem o mercado financeiro, é a similaridade entre diversos conceitos. É o que ocorre com o BaaS e o Embedded Finance. Contudo, embora sejam interligados, eles possuem algumas diferenças importantes.

Também conhecido como Banking as a Service, o BaaS é uma infraestrutura tecnológica oferecida por instituições financeiras ou fintechs para que outras empresas, que não tem origem no mercado financeiro, consigam integrar serviços bancários em seus próprios sistemas, via APIs.

Neste sentido, essas empresas conseguem oferecer diversos serviços bancários, como saques, depósitos, emissão de cartões e contas correntes.

Por outro lado, o Embedded Finance trata-se da integração de serviços financeiros em produtos ou plataformas de terceiros, que não são, obrigatoriamente, do segmento financeiro.

Justamente por conta disso, as organizações que oferecem as finanças embutidas, podem oferecer vários produtos financeiros, como pagamentos, seguros e empréstimos, e não apenas serviços bancários.

Em suma, é possível resumir os dois serviços da seguinte maneira: o BaaS é responsável por integrar serviços bancários realizados por instituições financeiras, via APIs, para empresas que querem utilizá-los em suas ofertas.

Já o Embedded Finance, está na “outra ponta” da operação, e corresponde à integração de serviços financeiros por empresas que não são nativas do segmento financeiro.

Desse modo, é justo dizer que as finanças embutidas podem ser viabilizadas por meio do Banking as a Service, via incorporação com os serviços oferecidos por uma instituição financeira.

A principal virtude do Embedded Finance, é a possibilidade de empresas que não tem origem no mercado financeiro, passarem a poder conceder crédito para sua base de clientes.

Apesar disso, ainda existe o senso comum de que apenas grandes players do mercado podem aproveitar as oportunidades oferecidas pela bancarização.

Todavia, esse pensamento é equivocado, e o nosso intuito neste artigo, é desmistificar essas informações para você.

Existem diversos modelos de negócios que podem se aproveitar, e usufruir dos benefícios que as finanças embutidas podem trazer ao seu ecossistema.

Abaixo, listamos alguns setores que podem se aproveitar do Embedded Finance. Confira:

O varejo é o setor que mais se beneficia das oportunidades ofertadas pelo Embedded Finance, principalmente na oferta de crédito para facilitar compras de maior valor.

Entre as principais possibilidades que podem ser utilizadas pelos varejistas, está o cartão private label, um tipo de cartão de crédito emitido especificamente por uma loja.

Pelo fato do cartão não ter vínculo com as tradicionais bandeiras de cartão, ele é utilizado exclusivamente para compras nessas lojas.

Assim, os varejistas podem ofertá-los aos clientes, que podem aproveitar condições especiais de pagamentos, como descontos e promoções.

Outro exemplo é o crediário loja, um tipo de financiamento oferecido pelos varejistas, para que os consumidores possam realizar compras parceladas.

Isso é feito pela própria loja, sem que uma instituição financeira precise intermediar a operação. Logo, o varejista consegue oferecer condições que estejam alinhadas ao perfil de crédito do cliente.

Esses são apenas alguns exemplos, mas é evidente que levar a oferta de crédito para dentro do varejo, possibilita diversos ganhos aos varejistas. Vamos entender melhor sobre isso em itens seguintes.

O setor de mobilidade urbana e transportes é um dos que podem tirar vantagem deste modelo de negócios.

Neste caso, plataformas como aplicativos de carona ou aluguel de carros, podem oferecer serviços financeiros integrados, como cartões de transporte pré-pagos, sistemas integrados em aplicativos de mobilidade, ou financiamento de veículos.

Além de gerar novas possibilidades de serviços aos clientes, isso também destrava novas fontes de receitas para a empresa.

O setor imobiliário também pode se aproveitar das oportunidades oferecidas pelo Embedded Finance, como pagamentos automáticos e seguros para inquilinos e proprietários, além de crédito imobiliário, diretamente em plataformas de busca de imóveis.

As plataformas de E-Commerce e Marketplaces, também são exemplos de soluções que podem integrar os serviços financeiros na sua oferta de produtos.

Nestes casos, as empresas conseguem incluir ofertas de pagamentos flexíveis e parcelados, de forma direta no checkout, como é o caso do Buy Now Pay Later (BNPL).

Outras possibilidades, são a oferta de crédito para compras maiores, feitas no site, fornecimento de crédito para capital de giro e antecipação de recebíveis para os vendedores.

Se você chegou até aqui na leitura, conseguiu compreender que as inovações existentes no mercado de crédito, estão revolucionando o ecossistema de empresas dos mais variados setores.

Afinal, se você ainda tinha alguma dúvida acerca da revolução financeira no varejo, o Embedded Finance veio para esclarecê-la, colocando-se como um pilar fundamental para o Retail Banking do futuro.

Além dos benefícios citados anteriormente, a aplicação prática desse conceito traz 5 benefícios principais à sua empresa.

Ao incluir produtos e serviços financeiros na experiência do cliente, sua empresa desenvolve um diferencial. Considerando a elevada concorrência no mercado varejista, e o espaço cada vez mais estreito para inovação, essa pode ser a vantagem competitiva que vai garantir sua liderança.

Além disso, esses produtos e serviços abrem portas para novas fontes de receita para o negócio. Afinal, ao assumir as operações de crédito, é possível obter receita financeira com juros e outros encargos.

Logo, essas novas fontes ajudam a alavancar o faturamento e podem ser o impulso que falta para chegar ao patamar de grande empresa.

Outro benefício significativo que o Embedded Finance traz ao varejo, é o ganho de autonomia, tornando-se menos dependente das instituições financeiras tradicionais.

Consequentemente, ao ter maior controle e flexibilidade, é possível determinar quem tem a solicitação de crédito aprovada e quais são as condições. Isso é fundamental para que a operação de crédito tenha sucesso.

Ademais, as finanças embutidas também ajudam o varejo a reduzir custos operacionais e administrativos, o que é importante para manter um bom fluxo de caixa.

Por fim, outra vantagem proporcionada pelo Embedded Finance, é a possibilidade do varejo criar um ecossistema de soluções robusto.

Isso é um fator determinante para atrair novos consumidores e reter aqueles que já compõem sua carteira de clientes, aumentando a fidelização à sua marca.

Como você observou nos itens anteriores, o conceito de o que é Embedded Finance, não é difícil de compreender. O que pode causar mais dúvidas é como implementá-lo na prática.

Em outras palavras, como uma empresa que não é uma instituição financeira pode, realmente, incluir produtos e serviços financeiros na experiência do cliente?

Existe uma resposta simples para isso. Atualmente, mesmo empresas de menor porte podem desenvolver uma infraestrutura de instituição financeira própria. Esse é o processo que chamamos de bancarização empresarial.

Para isso, elas contam com o apoio de startups e fintechs especializadas, que oferecem soluções em BaaS ou CaaS, como vimos anteriormente.

Entre os muitos produtos e serviços financeiros que sua empresa pode incluir na experiência do cliente, um dos principais destaques é o crédito.

Nesse caso, será preciso contar com uma fintech que possa ajudar a desenvolver a infraestrutura certa para ofertar crédito, por exemplo, na forma de financiamento.

A GIRO.TECH atua como parceira das empresas que optam por seguir este caminho. Ela ajuda a desenvolver a infraestrutura necessária para a securitização de seus títulos de crédito.

Quando sua empresa faz uma venda com pagamento a prazo, é criado um título de crédito a favor da sua empresa. Com a infraestrutura certa, é possível transformar esse título de crédito em um ativo negociável no mercado de capitais.

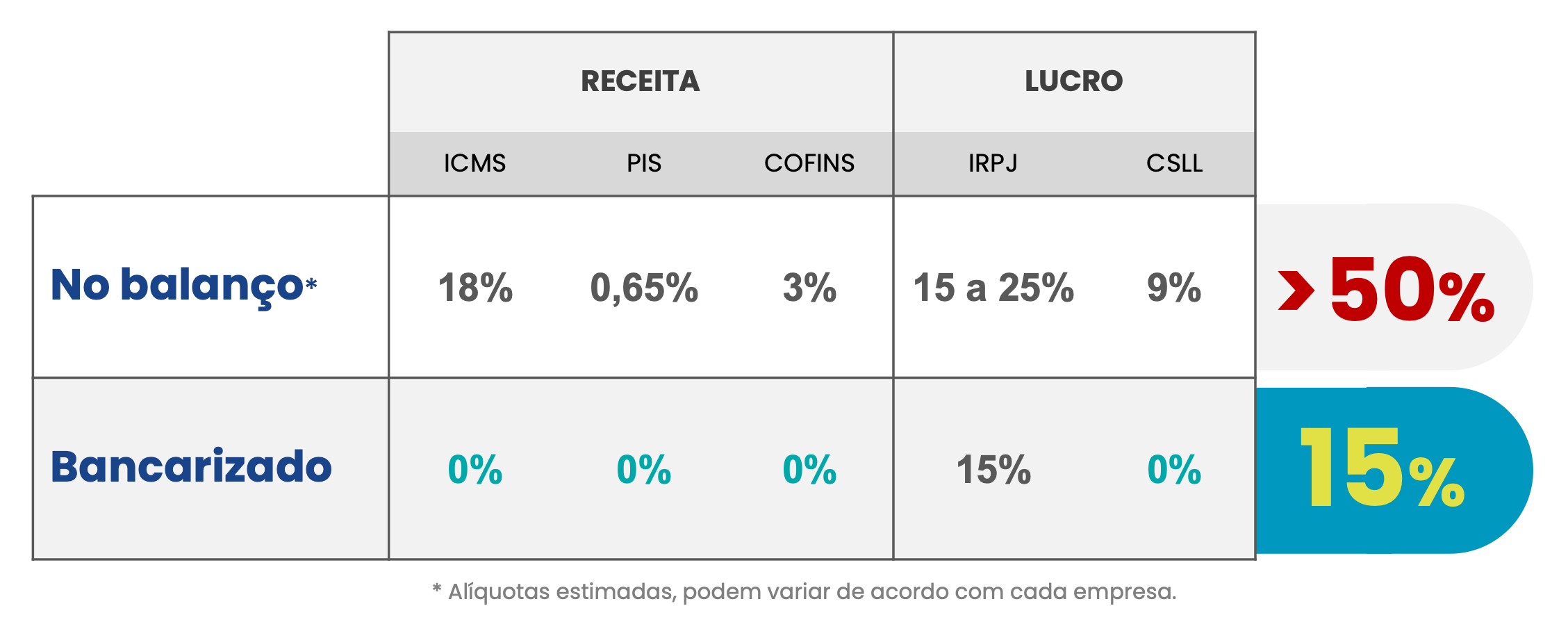

Esse é o processo que chamamos de securitização, e que se feito corretamente, quando conectado à uma operação de crédito, pode gerar eficiência tributária, reduzindo a incidência de impostos no varejo de 50% para 15% de imposto somente no resgate.

Então, o ativo negociável pode ser vendido a investidores. Os valores captados com essa venda são usados para financiar as operações de crédito. Assim, sua empresa torna-se independente de bancos e outras instituições financeiras tradicionais.

No entanto, para colocar esse processo em movimento, é preciso contar com uma infraestrutura adequada. Uma das alternativas mais simples e eficazes consiste em duas partes.

A primeira delas, é utilizar uma Sociedade de Crédito Direto (SCD) da startup parceira. A SCD é responsável por conceder crédito aos clientes e, assim, gerar um título de crédito.

A segunda parte, consiste no veículo securitizador da sua própria empresa. Esse veículo pode ser uma Companhia Securitizadora de Crédito (CSC) ou um Fundo de Investimento em Direitos Creditórios (FIDC).

Desse modo, o veículo de securitização será responsável por comprar o título de crédito, transformá-lo em um ativo negociável no mercado de capitais, e vendê-lo aos investidores.

Assim, os valores captados com essa venda, podem ser aplicados para fortalecer as finanças da sua empresa. Desse modo, é possível ampliar, com segurança, a concessão de crédito aos clientes.

Uma startup de CaaS, como a GIRO.TECH, pode colocar a SCD à disposição de sua empresa, para que não seja preciso abrir uma, e também pode auxiliar na abertura e na gestão de seu veículo securitizador.

Além disso, pode oferecer soluções tecnológicas para otimizar a emissão dos títulos de crédito, no formato de Cédula de Crédito Bancário (CCB).

Por fim, ao concluir a leitura deste artigo, você conseguiu compreender o que é Embedded Finance, como ele pode ser aplicado na prática e quais são seus benefícios para sua empresa.

Integrar serviços financeiros ao seu core business, e trazer a oferta de crédito para “dentro de casa”, pode ser o diferencial competitivo que sua empresa tanto precisa para se destacar no mercado, gerar novas fontes de receitas, e alcançar maior eficiência tributária.

Logo, não importa qual seja o segmento ou a área de atuação da sua empresa. Da indústria ao varejo, todos podem se beneficiar das finanças embutidas.

Portanto, se esse conceito faz sentido para o momento atual do seu negócio, o próximo passo é formar as parcerias certas.

Para isso, você pode contar com o auxílio de quem é especialista no assunto. A GIRO.TECH oferece uma solução CaaS e ajuda sua empresa a desenvolver a infraestrutura necessária para conceder crédito aos seus clientes. Ficou interessado e quer saber mais?

Entre em contato, agende uma reunião com nossos especialistas, conheça as nossas soluções, e descubra como você pode criar uma operação de financiamento sob medida para sua empresa!

Na Mídia