Lei da Securitização: Tudo que você precisa saber!

Entenda os principais aspectos da Lei da Securitização e os impactos que ela pode trazer para sua empresa!

13/11/2024

Entenda os principais aspectos da Lei da Securitização e os impactos que ela pode trazer para sua empresa!

13/11/2024

A Lei da Securitização foi um marco na história do Brasil, pois ela trouxe muito mais segurança na maneira como as operações de crédito são realizadas.

Além de estabelecer um marco regulatório sobre as Companhias Securitizadoras de Créditos (CSC), ela também foi responsável por criar a Letra de Risco de Seguro (LRS), um título de crédito transferível e de livre negociação.

Todavia, essa nova legislação também trouxe alterações importantes nas regras para a emissão de Certificado de Recebíveis (CR), que também são títulos de crédito emitidos pelas CSCs.

Todas essas mudanças serviram para trazer muito mais eficiência e assertividade nas operações de crédito, proporcionando mais segurança para que elas empresas que desejam atuar como um banco do futuro.

Portanto, se você está de olho em novas oportunidades para seu negócio, aproveitando a tendência de bancarização empresarial, precisa saber quais são as normas que afetam as atividades financeiras das empresas que querem ser banco.

Neste artigo, você vai entender os principais aspectos da Lei da Securitização e os impactos que ela pode trazer para sua empresa. Sendo assim, te convidamos a seguir a leitura conosco até o fim, pois ele está repleto de informações que serão muito úteis a você!

Primeiramente, antes de entendermos melhor o que é a Lei da Securitização, é importante relembrarmos um outro conceito importante: a securitização.

Aqui em nosso blog, nós temos muitos conteúdos sobre esta prática. Porém, se você ainda não se familiarizou muito com ela, não tem problema. Vamos conceituá-la a você.

De forma simples, ela é um processo que converte créditos em títulos negociáveis no mercado financeiro.

Assim, graças a essa operação, um ou mais investidores podem adquirir, de forma antecipada, as dívidas existentes.

Com isso, a empresa não precisa esperar até o limite do prazo para receber todo o valor pendente em uma compra parcelada, por exemplo.

Neste caso, comércios varejistas podem optar por securitizar seus ativos e transformar os títulos de crédito em títulos financeiros negociáveis no mercado de capitais.

A securitização é uma operação realizada com recorrência, possibilitando que haja uma ampliação nas operações financeiras realizadas no país.

Porém, para que esse processo ocorra, é necessário a atuação de uma securitizadora, companhia habilitada para realizar operações desta natureza.

Além disso, é esta empresa quem fará o recebimento dos valores dos clientes, que serão, posteriormente, repassados à empresa, que receberá esse crédito à vista.

Logo, a empresa que opta por securitizar seus créditos, consegue ter acesso mais rápido ao dinheiro desejado, mas aplica descontos destinados às pessoas que vierem a adquirir esses títulos negociáveis.

Agora que você já entendeu um pouco melhor o que é a securitização, fica mais fácil compreender as nuances que envolvem a Lei da Securitização.

O Governo Federal publicou a Medida Provisória, também conhecida como MP 1.103/22, no dia 15 de março de 2022, entrando em vigor na mesma data.

Essa norma trata de questões ligadas ao mercado financeiro e às suas atividades. Porém, o principal objetivo é simplificar, modernizar e estimular o mercado de securitização de recebíveis no Brasil.

Entre essas atividades, está a securitização de direitos creditórios. O foco é criar um ambiente mais acessível e eficiente para que essas operações sejam realizadas no país.

Conforme observamos no item acima, a securitização é o processo pelo qual é possível transformar títulos de crédito em um ativo negociável no mercado de capitais.

Assim, com a infraestrutura adequada, essa prática pode ser usada por empresas para financiar as operações de crédito do seu ecossistema.

Com isso, as empresas conseguem ganhar autonomia em relação às grandes instituições financeiras.

Desse modo, além de trazer alterações regulatórias e fiscais, que ajudaram a melhorar a estrutura de securitização de créditos e facilitar o acesso das empresas ao mercado de capitais, a MP da Securitização também incentiva a utilização de novos tipos de financiamento nas operações de crédito.

Por fim, o Governo Federal sancionou a Medida Provisória em agosto de 2022, quando entrou em vigência a Lei nº 14.430/22, que estabeleceu o marco legal da securitização.

Você já sabe qual é o assunto principal da Lei da Securitização. Agora, vamos entender melhor quais são as novas regras que ela estabelece.

O principal aspecto da legislação, é a criação do Certificado de Recebíveis, um novo instrumento para o mercado financeiro. Mais especificamente, o CR é um ativo financeiro, assim como cotas de fundo ou debêntures.

O Certificado de Recebíveis tem uma semelhança com outros ativos financeiros que já existiam: o Certificado de Recebíveis Imobiliários (CRI) e o Certificado de Recebíveis do Agronegócio (CRA).

No entanto, ele não está vinculado a setores específicos da economia. Isso significa que o CR agora pode ser emitido para financiar as atividades de empresas de qualquer setor, inclusive aquelas de menor porte.

A emissão de CRs agora é realizada obrigatoriamente por uma Companhia Securitizadora. Recentemente, esses veículos de securitização também passaram por uma mudança normativa, com a publicação da Resolução CVM 60.

Outro aspecto importante é que a Lei da Securitização aponta a Comissão de Valores Mobiliários (CVM) como órgão regulador para as atividades de securitização e emissão de Certificados de Recebíveis.

Assim, enquanto a lei é uma norma geral, cabe à CVM editar as normas mais específicas que devem ser aplicadas.

A Medida Provisória é um instrumento com força de lei, que é adotado pelo presidente da República nos casos de relevância e urgência para o país.

Neste sentido, a MP da Securitização, assim como toda Medida Provisória, é uma norma de iniciativa do Executivo. Depois que o Governo Federal publica a MP, ela pode entrar em vigor sem precisar de aprovação do Legislativo, por um período limitado a 60 dias.

No entanto, ela precisa ser aprovada pela Câmara dos Deputados e pelo Senado Federal para se tornar uma Lei e, então, ter vigência definitiva.

O Governo Federal sancionou a MP da Securitização em agosto de 2022, sob o nome de Lei nº 14.430/22, como citamos anteriormente.

Porém, até isso acontecer, os debates se arrastaram por meses. Confira abaixo como foi a cronologia da Lei da Securitização no Legislativo:

A entrada em vigor da Lei da Securitização, traz uma série de impactos positivos à sua empresa, principalmente se você tem o objetivo de bancarizá-la.

Graças à nova lei, a sua companhia pode realizar a emissão de Certificados de Recebíveis a partir do títulos de créditos gerados em vendas a prazo.

Além disso, como vimos anteriormente, os emissores podem distribuir esses CRs no mercado de capitais para angariar recursos de terceiros ou investidores.

Esses recursos podem financiar novas operações de crédito dentro do ecossistema da empresa, gerando assim novas oportunidades financeiras.

Todavia, para que sua empresa consiga emitir um Certificado de Recebíveis, é preciso contar com o apoio de uma Companhia Securitizadora.

Uma fintech especializada, como a Giro.Tech, pode apoiar a abertura desse veículo de securitização.

Dessa maneira, sua empresa consegue assumir o controle total das próprias operações de crédito.

Assim, a aprovação do crédito para os clientes fica em suas próprias mãos, ao invés de ser delegada para uma instituição financeira tradicional.

Com isso, sua empresa consegue ter o benefício de destravar novas fontes de receita, a partir dos encargos das operações de crédito, como juros e multas.

Essas são receitas financeiras que vão ficar no caixa da sua empresa, justamente pelo fato das operações ficarem totalmente sob seu controle.

A Lei da Securitização concebeu-se para trazer ainda mais segurança às operações de securitização no país, como você observou nos itens anteriores.

Entretanto, para que as empresas consigam realizar suas operações de crédito utilizando capital próprio, é necessário contar com o auxílio de uma Companhia Securitizadora de Créditos.

Essa entidade é a responsável por converter um título de crédito em título negociável no mercado de capitais. Porém, a CSC não pode fazer a emissão desses títulos de crédito.

É utilizado um instrumento chamado Cédula de Crédito Bancário (CCB), responsável por realizar as operações de securitização.

Bancos emitem a CCB como um documento que formaliza uma operação de concessão de crédito. Além disso, a CCB é um título extrajudicial, que permite cobrar o tomador sem a necessidade de um processo para reconhecer a existência dessa obrigação.

Desse modo, para que uma empresa consiga realizar essa operação, é necessário que o ecossistema tenha uma instituição habilitada para fazer a emissão da CCB.

Esse procedimento é operado pela Sociedade de Crédito Direto (SCD). Porém, a sua empresa não precisa, obrigatoriamente, constituir uma SCD, pois esse processo é burocrático e demanda altos custos.

Sendo assim, a melhor alternativa à sua empresa que deseja utilizar a bancarização, é utilizar a infraestrutura de uma fintech, como a Giro.Tech.

A nossa solução já coloca uma SCD existente à disposição da sua empresa, que será habilitada como nosso correspondente bancário.

Essa SCD realiza a emissão da CCB conforme as regras e critérios da sua empresa. Posteriormente, os títulos de crédito são cedidos ao veículo de securitização da sua empresa.

Por fim, a Companhia Securitizadora de Créditos pode transformar as CCBs emitidas em títulos de crédito no mercado de capitais.

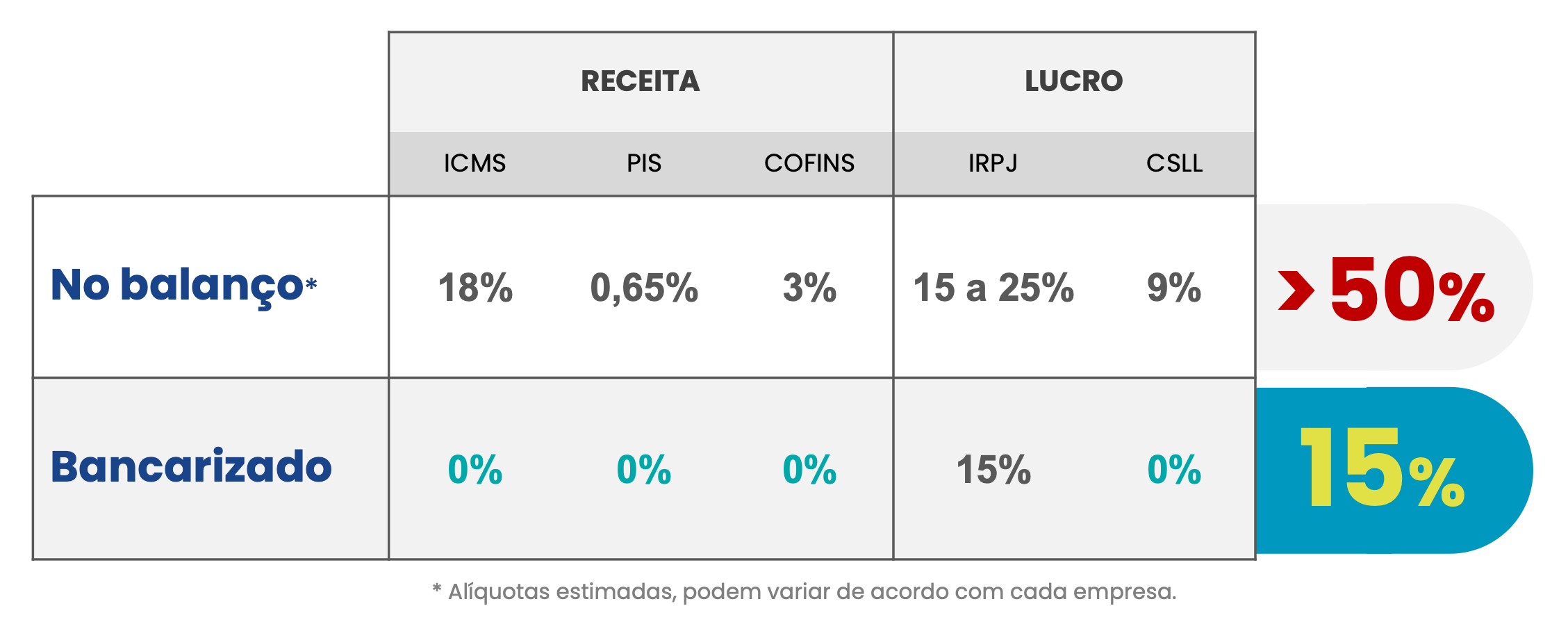

Além de ser muito mais prática e ágil, quando conectada à operação de crédito de um varejista, é possível garantir muito mais eficiência tributária, pois ela reduz a incidência de impostos sobre a receita de juros, que cai de 50% para 15% apenas no resgate.

Por fim, ao concluir a leitura deste artigo, você conseguiu compreender melhor e tirar todas as suas dúvidas sobre a Lei da Securitização.

Oficialmente conhecida como Lei nº 14.430/22, ela tem como principal objetivo, a reformulação e expansão do mercado de securitização de recebíveis no Brasil.

Ao proporcionar mais flexibilidade, segurança jurídica e eficiência tributária, a securitização consegue aumentar o acesso ao crédito, reduzir custos e destravar novas fontes de receitas às empresas que se bancarizam.

Logo, se você busca gerar mais eficácia em seus negócios e utilizar as possibilidades que o Credit as a Service (CaaS) oferece, te convidamos a conhecer as soluções da Giro.Tech para bancarização e securitização!

Entre em contato, agende uma reunião com nossos especialistas, e descubra como nós podemos estruturar uma operação de crédito sob medida à sua empresa!

Na Mídia