O que é FIDC? Tire todas as suas dúvidas!

Entenda o que é um Fundo de Investimento em Direitos Creditórios (FIDC) e descubra como gerar mais eficiência na operação de crédito em sua empresa!

21/11/2024

Entenda o que é um Fundo de Investimento em Direitos Creditórios (FIDC) e descubra como gerar mais eficiência na operação de crédito em sua empresa!

21/11/2024

O que é FIDC? Se você é entusiasta ou trabalha com finanças, provavelmente chegou até aqui pois buscava informações sobre fundos de investimentos.

Naturalmente, quando falamos sobre fundos, a abordagem mais comum, é como obter rendimentos no mercado financeiro investindo em cotas.

Porém, existe um “outro lado” dessa moeda: são os fundos utilizados por empresas que querem ser um banco do futuro, aproveitando as tendências que a bancarização oferece.

É isso mesmo que você leu. Existe um fundo de investimento que pode ser utilizado para desenvolver uma infraestrutura de instituição financeira utilizando capital próprio.

Assim, por meio dessa infraestrutura, é possível que a empresa seja capaz de financiar as suas próprias operações de crédito. Além disso, essa estratégia representa um passo fundamental para alavancar o faturamento e permitir a abertura de portas para novas receitas.

Sendo assim, se você quer descobrir melhor o que é FIDC e como ele pode ajudar sua empresa a dar esse passo, não deixe de acompanhar este conteúdo conosco.

As informações que você vai encontrar nos próximos tópicos vão ajudar a decidir se essa é a estrutura jurídica mais adequada para conduzir seu negócio à bancarização empresarial. Siga a leitura e confira!

Baixe o nosso White Paper de Securitização

Preencha os campos abaixo e receba no seu e-mail um material gratuito sobre Securitização!

Primeiramente, antes de entendermos melhor todas as particularidades que compõem esta estrutura jurídica, é importante que você conheça o que é FIDC.

De modo geral, o Fundo de Investimento em Direitos Creditórios é um veículo de securitização, e também, um fundo de investimento.

Isso significa que, ao mesmo tempo em que ele é uma estrutura jurídica capaz de transformar títulos de crédito em ativos negociáveis no mercado de capitais, ele também consegue emitir cotas, que representam seu patrimônio líquido.

Essa é uma das modalidades mais comuns buscadas pelos players nas plataformas de investimento, pois ela proporciona uma renda fixa, que pode variar conforme a cota investida, como veremos adiante neste artigo.

Os investidores podem adquirir essas cotas e, assim, ter participação no patrimônio líquido do fundo. Quando o valor desse patrimônio aumenta, o valor das cotas também. É assim que os cotistas obtêm rendimentos.

Além disso, as cotas são utilizadas para a compra de direitos creditórios, que podem ser duplicatas, parcelas do cartão de crédito ou crediário próprio, entre outras linhas de crédito que as empresas têm a receber nas vendas parceladas.

É isso que diferencia o que é FIDC de outras modalidades de crédito privado, pois sempre haverá alguém que fará a conversão das dívidas em títulos, e posteriormente, fará o repasse a terceiros, por meio da securitização.

Por fim, o ativo de um FIDC é composto por títulos de crédito. Logo, quando esses títulos são pagos, o capital também é integrado ao patrimônio.

Desse modo, ele pode ser usado para a aquisição de novos títulos de crédito, ou simplesmente, acrescentado ao caixa.

Como você viu no tópico acima, o FIDC é um veículo de securitização, que serve para viabilizar e tornar seguro o processo da securitização.

Ele oferece uma estrutura jurídica dentro das regulações do mercado financeiro, para promover a transformação dos títulos de crédito da empresa, em ativos negociáveis no mercado de capitais.

Vale a pena notar, que essa transformação é realizada por meio da emissão de cotas. As cotas são um ativo negociável no mercado de capitais, que representa os títulos de crédito no patrimônio líquido do FIDC.

Assim, é possível aproveitar os direitos creditórios que a empresa possui em relação a valores a receber, e usar esses direitos para captar recursos com a venda de cotas.

Por sua vez, os recursos captados são utilizados para assegurar a solidez financeira e o fluxo de caixa que a empresa precisa para realizar novas operações de crédito, sem depender do intermédio de um banco tradicional.

A emissão e a venda de cotas do fundo realizam a captação de recursos por meio de um FIDC. Os recursos, então, são utilizados para manter o fundo e revertidos para a empresa, permitindo que ela financie operações de venda a crédito.

Naturalmente, isso levanta duas questões importantes. A primeira, é como funciona o processo de emissão e venda. A segunda, é como atrair investidores interessados. Nos próximos tópicos, você vai encontrar informações para responder a essas questões.

De modo geral, esse veículo de securitização pode apresentar dois tipos de prazos para aplicação: determinado ou indeterminado.

Em um FIDC com prazo determinado, as cotas apresentam uma data de vencimento definida. Ao chegar a essa data, o resgate do valor das cotas para os investidores é feito automaticamente.

Por outro lado, no FIDC com prazo indeterminado, as cotas não têm data de vencimento. Ou seja, os investidores podem manter seu papel pelo tempo que quiserem, e resgatá-lo a qualquer momento, de acordo com as regras estabelecidas no regulamento.

Enfim, chegamos a um dos tópicos mais importantes deste artigo. Como vimos anteriormente, o FIDC trabalha com a emissão de cotas, que representam o patrimônio líquido do fundo.

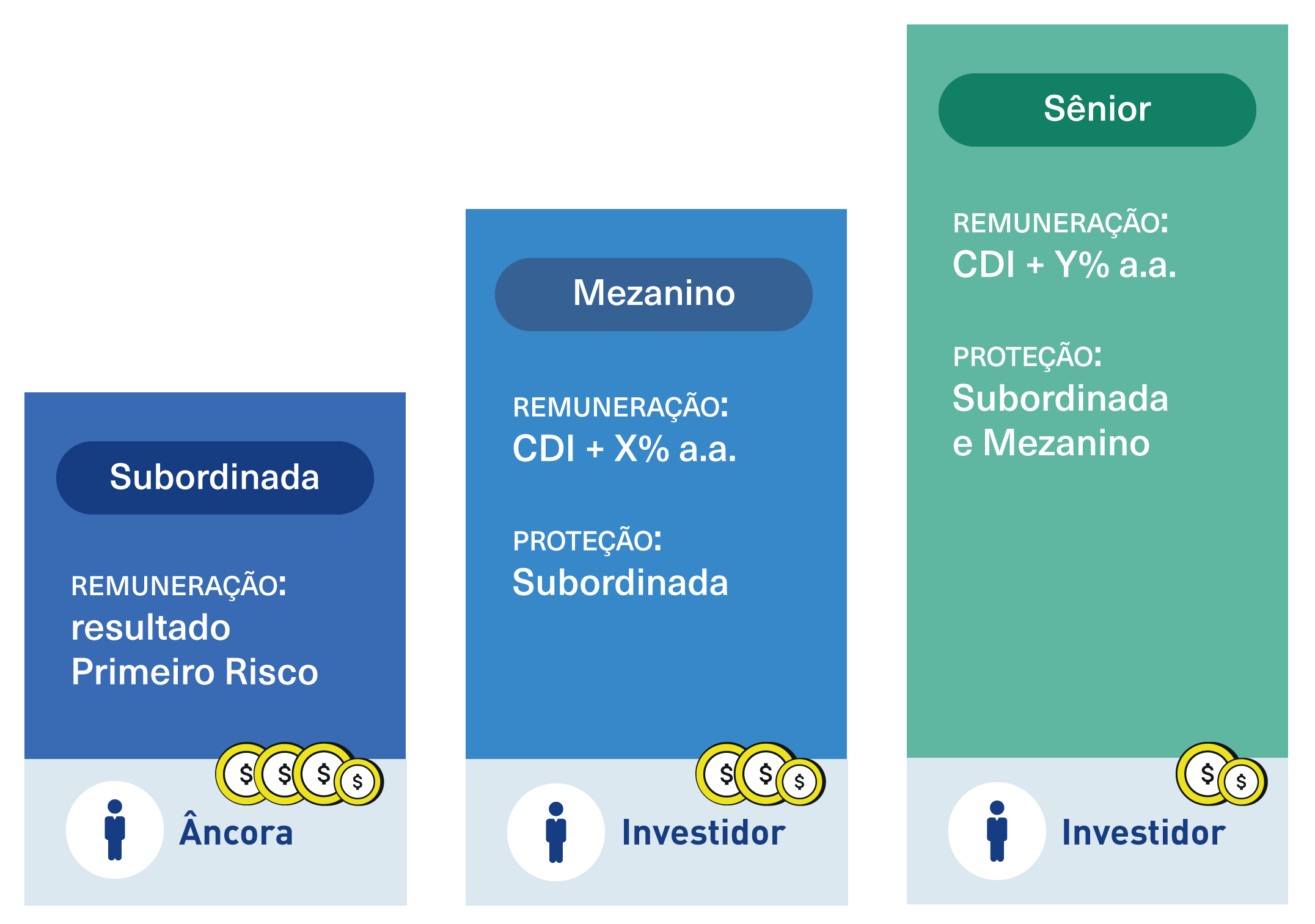

Por sua vez, as cotas são emitidas em séries. Cada série pode ser enquadrada dentro de um tipo, de acordo com suas características e grau de risco. Os três tipos são: cotas sênior, cotas mezanino e cotas subordinadas.

Confira abaixo, as principais diferenças entre elas:

As cotas sênior contam com preferência absoluta no pagamento. Isso significa que, no momento de resgatar o valor das cotas, quem tiver cotas sênior será o primeiro a ser pago.

Portanto, esses cotistas têm maiores chances de receber o rendimento esperado em sua totalidade. Assim, é um tipo de cota com menor risco.

No entanto, o potencial de rentabilidade das cotas sênior também se limita, pois elas estão vinculadas a uma taxa fixa de rendimento e não podem receber mais do que essa taxa.

As cotas mezanino são um meio-termo entre sênior e subordinadas. Por estar em uma posição intermediária, elas têm preferência em relação às cotas subordinadas, mas não podem ser resgatadas antes das cotas sênior.

Vale ressaltar, que cada um dos FIDCs é responsável por estabelecer as suas condições de negociações.

Por fim, as cotas subordinadas só podem ser resgatadas depois que os investidores com cotas sênior e mezanino sejam pagos.

Isso implica em um risco maior para esses cotistas. Se após o resgate das cotas com preferência, não restar capital suficiente para pagar os detentores de cotas subordinadas, eles podem sair “de mãos vazias”.

Dessa maneira, para compensar o maior risco, as cotas subordinadas não estão vinculadas a uma taxa fixa de rendimento. Isso significa que, se o FIDC alcançar uma rentabilidade acima da prevista, os rendimentos pagos aos detentores dessas cotas também serão proporcionalmente maiores.

No geral, as cotas subordinadas são adquiridas pela própria empresa por trás do FIDC. Em outras palavras, são adquiridas pelo cedente dos títulos de crédito que compõem seu patrimônio líquido. Existem três motivos principais para isso.

Em primeiro lugar, devido ao risco, pode ser mais difícil vender essas cotas aos investidores. Além disso, quando a empresa participa do “jogo”, ela transmite mais confiabilidade aos potenciais investidores.

Por fim, ao adquirir essas cotas, a empresa provê recursos ao fundo, mas esses recursos não são revertidos para a própria empresa.

Ao invés disso, eles servem como um colchão de segurança para proteger o FIDC e seus investidores do impacto de eventuais inadimplências dos devedores dos títulos de crédito.

Agora que você já conhece melhor quais são os tipos de cotas de FIDC, vamos falar sobre as formas de remuneração.

No entanto, vale um lembrete: tenha em mente que esses fundos são de renda fixa. Na prática, isso significa que o investidor tem clareza sobre a previsão de rentabilidade do fundo, antes mesmo de comprar as cotas.

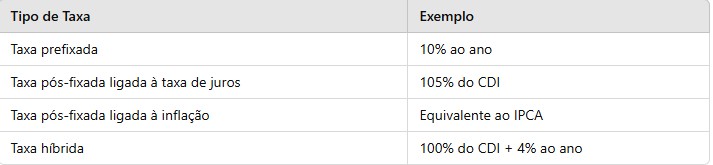

Existem quatro formas de remuneração possíveis. São elas:

Outro ponto importante sobre as cotas de FIDC é a tributação. Ela segue as regras gerais que se aplicam a qualquer investimento de renda fixa, no caso, a tabela regressiva de Imposto de Renda (IR) e Imposto sobre Operações Financeiras (IOF).

A tabela regressiva aplica uma alíquota de tributo inversamente proporcional ao tempo da aplicação. Em outras palavras, significa que, quanto mais tempo o investidor ficar com as cotas adquiridas, menos IR ele precisará recolher.

No caso do IR, a alíquota varia de 22,5%, para resgates nos primeiros 180 dias, e até 15%, para resgates após mais de 720 dias.

A principal característica do FIDC é a emissão de cotas, que são separadas em três tipos: sênior, mezanino e subordinada ordinária, conforme vimos anteriormente.

Além disso, outra particularidade notória deste veículo de securitização, é a sua composição, que tem uma hierarquia bem estruturada.

Todavia, qualquer fundo de investimento só pode operar com a contribuição de vários participantes, além do próprio fundo e dos investidores.

A Comissão de Valores Mobiliários (CVM) regula cada um desses participantes, que ajudam a assegurar que o FIDC opere de maneira eficiente e dentro das normas.

Assim, é possível proteger os interesses de todos os envolvidos, o que inclui a empresa, que é a cedente dos títulos de crédito que compõem a carteira de ativos do fundo.

De modo geral, é possível dividir a composição do FIDC em alguns participantes principais. São eles:

O gestor do FIDC é o responsável por fazer a gestão da sua carteira de ativos. Em outras palavras, é ele que vai determinar quais títulos de crédito entram no ativo do fundo.

Esse é um trabalho estratégico e, por isso, o sucesso de um fundo depende, em grande parte, da qualidade da gestão.

Para as empresas que buscam desenvolver uma infraestrutura de instituição financeira e optam pelo FIDC, a GIRO.TECH oferece uma solução: os serviços da gestora Monetiza Investimentos.

Enquanto o gestor cuida do trabalho estratégico, o administrador fiduciário se ocupa das tarefas burocráticas. Ele é o responsável legal pelo FIDC e, portanto, deve garantir que todos os seus deveres sejam cumpridos.

Entre outras atividades, o administrador fiduciário também é responsável por:

Por fim, embora receba pouca atenção, o papel do custodiante do FIDC é fundamental, afinal, ele é o responsável por “guardar” os títulos de crédito que compõem sua carteira de ativos.

Além disso, o custodiante também é o responsável pelo controle da entrada dos valores correspondentes a esses títulos, quando os devedores fazem o pagamento.

Quem organiza a venda das cotas do FIDC aos investidores e, consequentemente, realiza a captação de recursos, é o administrador fiduciário do fundo. Em alguns casos, ele pode ser organizado por outra instituição especializada na distribuição de valores mobiliários.

No entanto, não é qualquer pessoa interessada que pode adquirir cotas desse tipo de fundo. Apenas os chamados “investidores qualificados” podem participar da oferta de cotas de FIDC.

Neste contexto, os investidores qualificados são aqueles que apresentam, no mínimo, R$1 milhão em patrimônio já investido.

Porém, pessoas jurídicas que atendem a esses requisitos também podem se tornar investidores qualificados, como os bancos, que podem se tornar cotistas do fundo.

O investimento inicial é mais um fator limitante dos investidores que apresentam perfil para adquirir cotas de FIDC, pois o valor parte de R$25 mil.

Como você pode imaginar, convencer um investidor profissional a colocar R$25 mil ou mais em seu fundo, não é uma tarefa fácil. Por isso, você precisa contar com parceiros que saibam como construir um FIDC sólido e confiável. Vamos falar mais sobre isso nos tópicos a seguir.

No início deste artigo, nós dissemos que os fundos de investimentos podem ser utilizados pelas empresas que desejam desenvolver uma infraestrutura de instituição financeira utilizando capital próprio.

Esse fenômeno de bancarização permite que empresas de diferentes setores, como os varejistas, financiem operações de crédito dentro de seus próprios ecossistemas e realizem outras atividades que, historicamente, apenas bancos ou instituições financeiras tradicionais podiam desenvolver.

Neste contexto, as operações de crédito no varejo que podem envolver um FIDC, geralmente estão relacionadas a recebíveis e outras linhas de crédito que empresas e instituições financeiras, eventualmente, tenham junto aos consumidores.

De modo geral, as operações mais comuns costumam ser:

O crediário loja é uma das operações de crédito mais tradicionais oferecidas pelos varejistas. O popular “carnê” é um tipo de financiamento, no qual, os consumidores e clientes conseguem parcelar a compra de produtos e bens de serviço.

Esse procedimento é realizado pelo próprio lojista, sem precisar do intermédio de uma instituição financeira tradicional. Desse modo, o cliente consegue parcelar o montante total da compra em diversas vezes, quitando uma quantia menor a cada mês.

Porém, o varejista não precisa esperar até o término das quitações para receber seus recebíveis. Ao invés disso, é possível ceder ao FIDC, os créditos gerados por essas vendas.

O FIDC também pode ser utilizado no cartão private label, outra operação que vem se tornando cada vez mais comum no varejo.

Em 2022, essa operação movimentou, aproximadamente, R$ 293 bilhões, segundo a Associação Brasileira das Empresas de Cartões de Crédito e Serviços (ABECS). De acordo com a entidade, os varejistas já representam 12% do faturamento da indústria dos cartões de crédito.

O estabelecimento varejista emite especificamente o cartão private label, também conhecido como cartão de loja.

Por conta disso, ele não tem vínculo com as bandeiras tradicionais de cartão, e pode ser utilizado exclusivamente para compras nessas lojas ou redes.

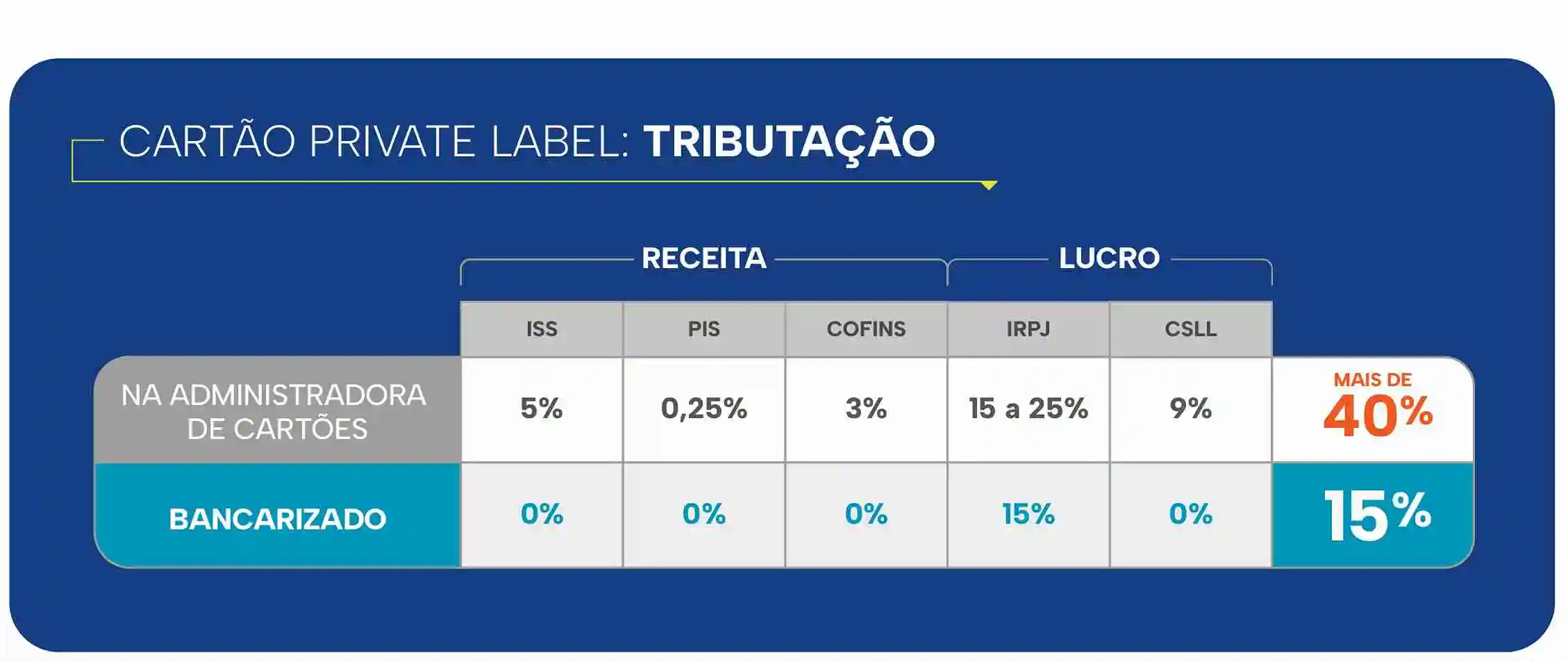

Ao optar pela securitização, as varejistas podem ceder os direitos sobre os juros gerados no cartão private label, como: vendas parceladas com juros, juros do rotativo do cartão, e juros de atraso da fatura.

Nestes casos, ao invés de tributar esses juros em uma administradora de cartões, o varejista pode ceder esses títulos para um FIDC, emitindo uma CCB dessa receita de juros com uma SCD, gerando eficiência tributária.

Por fim, a securitização também é uma opção viável para as empresas do varejo que concedem empréstimo pessoal aos seus clientes.

Nessa modalidade de financiamento, o varejista empresta dinheiro a um cliente mediante análise de crédito. Em troca, o tomador se compromete a pagar de volta esse valor com o acréscimo de juros, nas parcelas mensais.

Neste sentido, os varejistas que concedem empréstimo pessoal aos seus clientes, podem transferir os direitos de recebimento ao FIDC.

Assim, é possível obter liquidez de forma imediata, sem precisar esperar que o consumidor termine de quitar o financiamento.

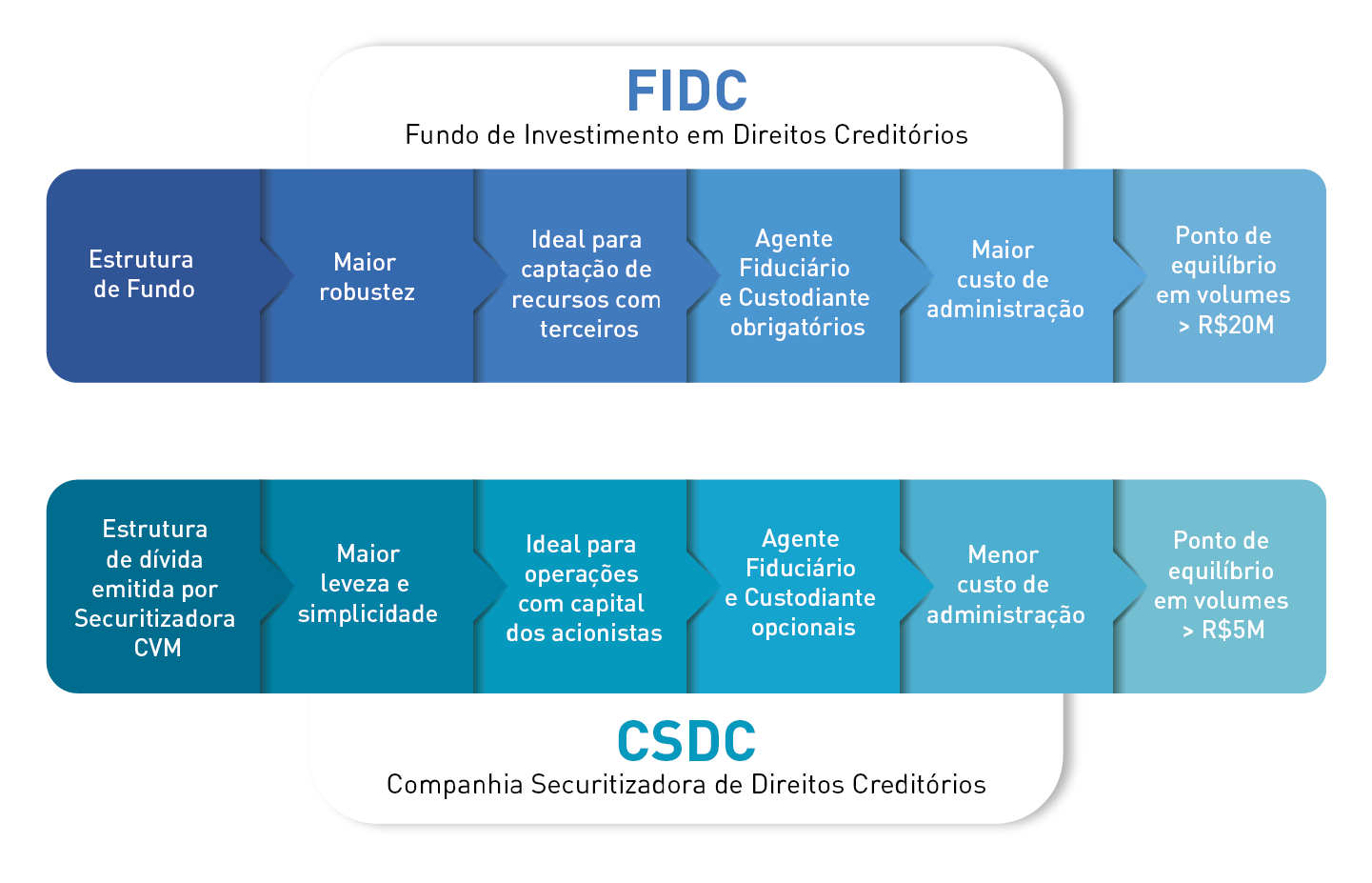

Quando falamos sobre bancarização do varejo, ainda é muito comum alguns varejistas acreditarem que para estruturar uma operação escalável e com potencial para atrair investidores, é preciso constituir um FIDC.

Porém, na prática, essa talvez não seja a melhor opção. Embora esse fundo de investimento ofereça maior robustez jurídica e regulatória, ele também demanda maiores custos e burocracias.

Neste sentido, a criação e manutenção desse fundo envolve custos significativos, como taxas de administração, encargos com auditorias e outras gestões relacionadas.

Além disso, operar o FIDC é mais complexo e menos ágil, pois normas específicas regulamentam esse fundo e exigem conformidade com diversos aspectos regulatórios e legais.

Sendo assim, a complexidade regulatória demanda um esforço grande por parte da empresa, de modo que a operação esteja em consonância com as regras determinadas.

Portanto, se você busca bancarizar sua operação de crédito utilizando capital próprio, a opção mais interessante é utilizar um outro veículo de securitização.

Neste sentido, a sua empresa pode optar por utilizar a estrutura de uma Companhia Securitizadora, uma empresa criada para a atividade da securitização, transformando títulos de crédito em títulos negociáveis no mercado financeiro.

Esse veículo de securitização promove a antecipação de recebíveis ao titular dos direitos creditórios e ajuda a captar recursos junto a investidores.

Além disso, a Companhia Securitizadora também viabiliza financeiramente a realização de novas operações de crédito, o que é importante para manter a recorrência dentro do ecossistema da empresa.

De modo geral, esse veículo de securitização oferece duas principais vantagens no desenvolvimento da infraestrutura da instituição financeira.

A Companhia Securitizadora tem uma estruturação muito mais rápida do que um FIDC, além de apresentar menores custos de constituição e manutenção.

Além disso, é importante ressaltar que essa estrutura jurídica robusta acompanha o custo mais elevado, afinal, todos os participantes do fundo trabalham para garantir operações eficientes e em conformidade com as normas.

Logo, os players institucionais, como é o caso dos bancos tradicionais, vão se sentir mais confortáveis em tomar parte como investidores.

Por fim, ao concluir a leitura deste artigo, você conseguiu entender melhor o que é FIDC e como esse fundo funciona.

Sua empresa pode constituir um FIDC para converter seus títulos de crédito em cotas. Essas cotas, por sua vez, são vendidas a investidores para captar recursos.

Quando os devedores pagam os títulos, os cotistas se beneficiam com os rendimentos gerados pelo fundo. Enquanto isso, sua empresa usa os recursos captados para financiar as operações de vendas a crédito.

Assim, fortalece o ecossistema de negócios e ganha autonomia em relação às grandes instituições financeiras.

Essa infraestrutura de instituição financeira própria ainda é um fortíssimo diferencial competitivo. Ela pode colocar sua empresa quilômetros à frente dos concorrentes, com potencial para alavancar o faturamento e abrir portas para novas receitas financeiras.

Porém, embora traga muito mais robustez jurídica, o FIDC demanda altos custos regulatórios e de manutenção. Por isso, a melhor opção é utilizar a estrutura de uma Companhia Securitizadora.

Se você quer dar os próximos passos para constituir a sua estrutura de instituição financeira própria, a GIRO.TECH pode te ajudar!

A GTS Securitizadora é a nossa unidade de negócio voltada a auxiliar as empresas que buscam gerar mais eficiência em suas operações de crédito com uma Companhia Securitizadora.

O nosso veículo de securitização tem o registro na CVM, e está habilitado para realizar a emissão de valores mobiliários, seguindo as exigências do mercado de capitais.

Assim, ao fazer sua emissão de CCB com a GTS Securitizadora, sua empresa conseguirá aproveitar todos os benefícios da bancarização, deixando a responsabilidade regulatória com a GIRO.TECH.

Quer saber mais? Entre em contato com nossos especialistas, conheça nossas soluções, e descubra como sua empresa pode atuar como um banco do futuro!

Na Mídia