Crediário Próprio: Como Estruturar e Gerenciar com Eficiência

A sua empresa utiliza crediário próprio? Sabia que é possível gerar mais eficiência tributária nesta operação de crédito? Descubra aqui a resposta!

11/10/2024

A sua empresa utiliza crediário próprio? Sabia que é possível gerar mais eficiência tributária nesta operação de crédito? Descubra aqui a resposta!

11/10/2024

O crediário próprio é uma das operações de crédito mais utilizadas pelo varejo, especialmente para atrair clientes e consumidores que não são adeptos aos tradicionais cartões de crédito.

Embora outras formas de pagamento, como o Pix e o Buy Now Pay Later (BNPL) estejam cada vez mais em evidência, ainda assim, essas operações mais tradicionais seguem fazendo parte da rotina do comércio, principalmente por conta da relação de proximidade que as lojas conseguem ter com seu público.

Apenas a título de curiosidade, uma pesquisa realizada pelo Serviço de Proteção ao Crédito (SPC Brasil) e pela Confederação Nacional de Dirigentes Lojistas (CNDL), indicou que o crediário foi utilizado como forma de pagamento por três em cada dez brasileiros entre os meses de abril de 2018 e abril de 2019.

Um dos motivos para essa popularidade é porque esta ferramenta também favorece os pequenos comerciantes, possibilitando que eles ofereçam aos seus clientes uma forma de pagamento parcelado.

Assim, ao facilitar a aquisição de serviços e produtos, o comércio varejista consegue aumentar suas vendas, alavancando novas fontes de receita em seu capital de giro.

Portanto, se você é gestor ou diretor financeiro e trabalha com o varejo, não deve deixar de conhecer melhor sobre o crediário próprio, que se utilizado corretamente, pode ser um excelente diferencial competitivo.

Para te ajudar a entender como essa ferramenta funciona, como estruturá-la e gerenciá-la com eficiência, nós preparamos este artigo completo. Siga a leitura e acompanhe conosco até o fim!

Baixe o nosso White Paper de Bancarização

Preencha os campos abaixo e receba no seu e-mail um material gratuito sobre Bancarização!

Anteriormente, falamos brevemente sobre essa ferramenta, contudo, é importante que você conheça melhor o que é o crediário próprio.

Ele é uma forma de financiamento oferecida por lojas e comércios varejistas na qual, os clientes conseguem parcelar suas compras diretamente no estabelecimento, sem precisar recorrer a instituições financeiras tradicionais.

Nessa operação, o cliente paga mensalmente as parcelas. Além disso, condições como prazos e juros tendem a ser mais acessíveis se comparadas a outras modalidades de crédito.

São essas particularidades que tornam essa operação popular, pois ela é menos burocrática, e dispensa a necessidade do cliente ter um cartão de crédito, por exemplo.

Desse modo, a loja realiza a análise de crédito do consumidor, verificando seus hábitos de consumo e pagamento. Assim, ela consegue autorizar, ou não, o crédito.

Por conta disso, o crediário próprio traz diferenciais competitivos aos lojistas, que não precisam repassar juros às instituições financeiras, a respeito do que ocorre com outros tipos de crediário, como o financiado e o garantido.

Agora que você entendeu o que é o crediário próprio, fica mais fácil compreender como essa ferramenta funciona.

De modo geral, ele é uma forma de empréstimo, concebido para dar acesso a um serviço ou produto. Desse modo, ele é utilizado para compras parceladas.

Essa modalidade funciona da mesma maneira que os carnês, que as lojas varejistas disponibilizam para que seus clientes comprem móveis ou eletrodomésticos.

Atualmente, ainda é muito comum alguns varejistas possibilitarem que o pagamento via crediário ocorra em até muitas parcelas, diferentemente do cartão de crédito, que só permite o máximo de 12 parcelas.

Neste cenário, caso a compra tenha sido realizada em 24 vezes, o cliente receberá um carnê com 24 boletos, que deverão ser quitados mensalmente.

Consequentemente, essa flexibilidade do crediário próprio atinge um novo público, que não conseguiria adquirir esses produtos ou serviços com parcelas mais caras.

Assim, além de fidelizar novos clientes, o crediário próprio também aumenta o poder de compra dessa parcela de consumidores.

Além do crediário tradicional, feito de forma física, também há o crediário digital, que pode ser gerenciado via celular ou computador.

Essa praticidade possibilita que o cliente parcele suas compras no próprio site da loja, além de poder realizar a emissão online da segunda via, caso seja necessário.

Como você observou nos itens anteriores, o crediário próprio se mostra como uma alternativa interessante para fomentar as operações de crédito no varejo.

Desse modo, caso você deseje implantar essa ferramenta em seu comércio, é preciso se atentar a alguns pontos, antes de colocá-la em prática.

Primeiramente, é importante ter um bom sistema de gestão, que seja capaz de gerenciar as contas a receber, controle de pagamentos e acompanhamento das parcelas. Ademais, esse software precisa ter cadastrado dados relevantes do cliente, para garantir a segurança na operação.

Feito isso, é essencial definir uma política de crédito, estabelecendo critérios para a concessão do crédito. Isso inclui limites de valor, prazos, taxas de juros e análise de risco.

Ainda sobre a análise de risco, é importante consultar o histórico de crédito do cliente, e o histórico de pagamentos com a própria loja, a fim de reduzir qualquer risco de inadimplência nos pagamentos.

Essa consulta de crédito também possibilita que a empresa determine até quantas parcelas é possível conceder o crediário próprio.

Por fim, não deixe de acompanhar e avaliar a operação. Isto é, monitore o desempenho do crediário, levando em conta fatores como taxa de inadimplência e índices de satisfação dos clientes.

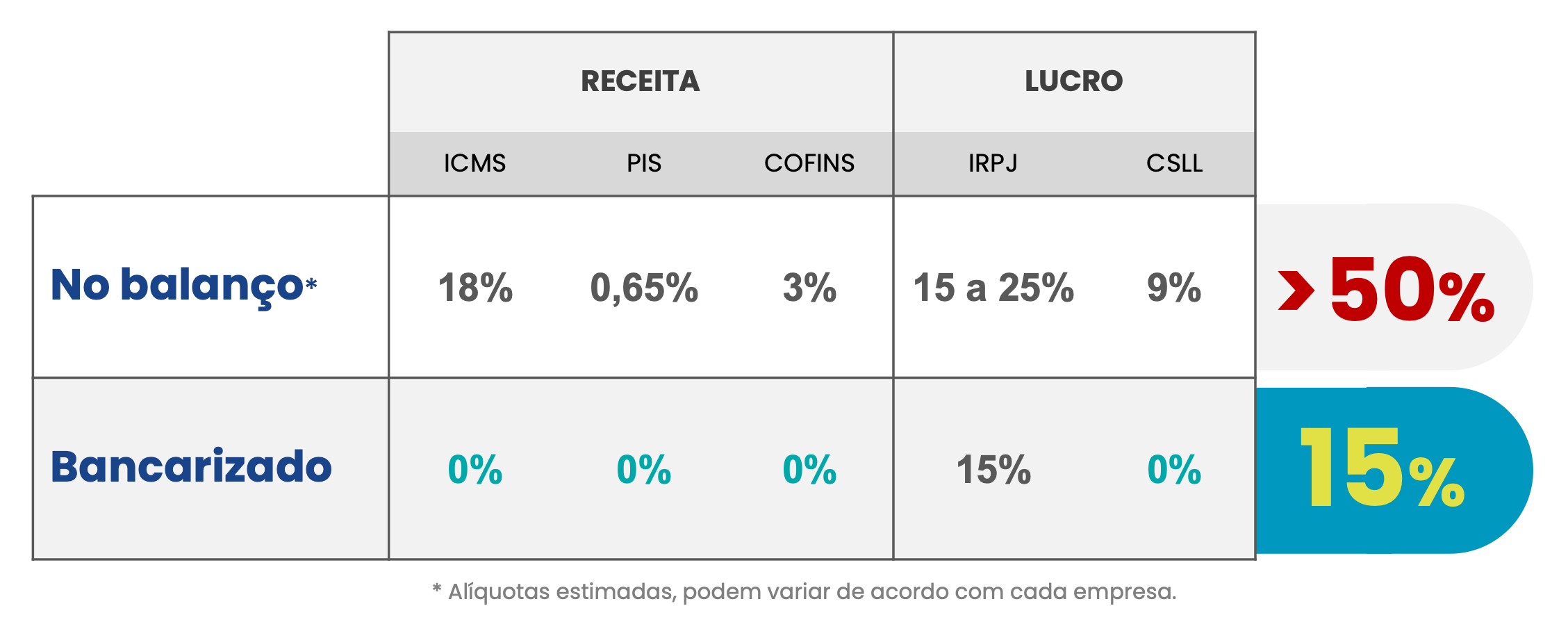

Quando falamos do comércio varejista no Brasil, um dos principais desafios enfrentados por estes negócios, são as altas cargas tributárias.

Para se ter uma ideia, o Imposto sobre Circulação de Mercadorias e Serviços (ICMS) é o imposto com maior arrecadação independente, podendo atingir 25% do valor da venda, de acordo com o estado de origem, produto ou serviço.

Se considerarmos que um dos principais objetivos dos gestores e diretores financeiros que trabalham no varejo, é aumentar as receitas e reduzir os custos e despesas, é preciso observar com atenção as tributações do segmento de atuação.

Neste contexto, é que entram as novas operações de crédito, que tem como objetivo principal, o incremento das finanças utilizando capital próprio.

Essa tendência de mercado está, diretamente, ligada à bancarização, fenômeno que possibilita que empresas não-financeiras ofereçam crédito, na forma de financiamentos e empréstimos.

Desse modo, o crediário próprio se apresenta como uma alternativa interessante para o comércio varejista aumentar sua lucratividade e reduzir a tributação, justamente pelo fato do estabelecimento ter controle total sobre as operações, sem precisar da intermediação de uma instituição financeira tradicional.

Logo, a ampliação das vendas e diminuição da alta tributação, possibilitam que o negócio prospere de forma saudável e eficiente.

Para além das questões tributárias, existem outras situações que acabam prejudicando o pleno andamento das atividades financeiras nos varejos.

Neste sentido, a falta de acesso ao crédito por parte de algumas pessoas, pode impactar as vendas e o desenvolvimento dos negócios no varejo, justamente pelo fato dessas pessoas não terem capacidade financeira para comprar novos serviços e produtos.

Todavia, embora proporcione alguns benefícios, o crediário próprio pode não ser a melhor opção para as lojas.

Durante muito tempo, o comércio varejista costumava operá-lo no balanço. Em outras palavras, isso quer dizer que os estabelecimentos estendiam o crédito aos clientes sem que houvesse o amparo da estrutura de uma instituição financeira tradicional.

Essa operação trazia alguns desafios, pois acarretava mais custos e riscos do que benefícios, impactando diretamente a saúde financeira da organização.

Isso ocorria pois as lojas varejistas não podiam cobrar juros nas vendas parceladas da mesma maneira que as instituições financeiras tradicionais. Nestes casos, os estabelecimentos acabavam incorporando os juros no valor da venda das mercadorias.

Essa prática não proporciona qualquer eficiência tributária, pois o custo do financiamento é embutido na Nota Fiscal como parte do valor do produto. Esse imposto também incide sobre a receita de juros da operação do crediário.

Se considerarmos que o setor de varejo, por meio das operações tradicionais, enfrenta uma carga tributária superior a 45% sobre transações, isso torna o crediário próprio menos eficiente nos termos fiscais.

A imagem abaixo ajuda a ilustrar um pouco melhor quando ocorre essa ineficiência no balanço financeiro:

Uma forma de reduzir essa ineficiência tributária no balanço, e otimizar os ganhos dessa operação, é por meio do crediário bancarizado, uma operação vantajosa tanto para as empresas, quanto para os consumidores.

Esse modelo está muito alinhado ao fenômeno da bancarização, que permite que empresas não-financeiras ofereçam crédito, na forma de financiamentos e empréstimos.

Neste sentido, o crediário bancarizado possibilita que o varejista atue como uma instituição financeira, mesmo que originalmente, ele não seja desse segmento.

Desse modo, ao invés de estender o crediário próprio aos clientes e consumidores, a varejista conta com o apoio de uma fintech especializada, para atuar como uma instituição financeira utilizando o seu próprio ecossistema.

Assim, o controle total da operação fica nas mãos dos varejistas, que podem cobrar juros nas vendas parceladas, bem como definir condições que sejam mais acessíveis às suas realidades. Isso é feito a partir da emissão de uma Cédula de Crédito Bancário (CCB).

Essa transição do crediário próprio para o crediário bancarizado, também está relacionada ao fenômeno da “fintechzação” do varejo.

As fintechs estão revolucionando o setor, pois oferecem soluções inovadoras para que os varejistas realizem suas operações de crédito com seu próprio capital de giro.

Essas empresas de tecnologia fornecem toda a infraestrutura financeira aos varejistas, a fim de que eles possam oferecer crediário de forma eficaz.

Gerar eficiência tributária e alavancar as receitas financeiras. Essas são duas prioridades que fazem parte do escopo das atividades principais do comércio varejista.

Neste sentido, o crediário bancarizado consegue ajudar os varejistas a alcançar esses objetivos, pois oferece alguns benefícios significativos.

Uma das principais vantagens dessa operação é a possibilidade da empresa vender serviços e produtos pelo valor à vista, sem precisar incorporar os juros nos preços praticados.

Desse modo, essa alternativa ajuda a reduzir a carga tributária no balanço das empresas, pois os impostos são calculados somente no valor real da venda. Além disso, a receita desses juros é reconhecida em um veículo de securitização.

O crediário bancarizado também ajuda as empresas a atraírem uma nova base de clientes, pois os produtos e mercadorias tornam-se mais acessíveis, especialmente para o público que não tem condições de aderir a outras operações financeiras, como é o caso do cartão de crédito.

Além disso, o crediário bancarizado também possibilita que os varejistas ofereçam novos serviços aos seus clientes. Foi o que ocorreu com a Monjuá, rede varejista com mais de 70 lojas e 58 anos de existência.

A Monjuá possui crediário próprio desde 1999, e atualmente, tem cerca de 70% das suas vendas nessa modalidade. Em 2022, a rede decidiu bancarizar essa operação e iniciar a oferta de empréstimo pessoal dentro das lojas da rede.

Ao procurar por parceiros de tecnologia para estruturar essa operação, a Monjuá conheceu a Giro.Tech.

Graças à infraestrutura da Giro.Tech, a Monjuá conseguiu criar uma jornada de baixa complexidade para seus clientes, concentrando seus esforços em encontrar o melhor modelo de análise de risco, para manter a saúde financeira da operação e atender as expectativas dos investidores.

Clique no banner abaixo e conheça como o crediário bancarizado revolucionou as operações de crédito da Monjuá:

Conforme vimos anteriormente, ainda é comum muitas empresas varejistas realizarem suas operações de crediário próprio no balanço, o que demanda uma alta tributação.

Todavia, atualmente, a tecnologia oferecida pelas fintechs já possibilita que as varejistas criem uma operação eficiente, por meio do crediário bancarizado.

A GIRO.TECH oferece a tecnologia necessária para integrar a bancarização e a securitização nas operações de crédito das empresas.

A Giro SCD é a nossa vertical responsável por ajudar as empresas que desejam se bancarizar.

Nós temos as licenças necessárias da Comissão de Valores Mobiliários (CVM), que permitem a nossa atuação como uma instituição financeira.

Sendo assim, a Giro SCD oferece como serviço essas licenças bancárias e de securitização, para que o varejo se torne um banco e realize essa operação por conta própria.

Com isso, a empresa não precisa se preocupar em abrir uma licença própria e manter uma instituição financeira, pois os custos regulatórios e monetários são muito altos.

Assim, graças à nossa tecnologia que integra todas essas pontas com a operação de crédito, as empresas varejistas conseguem ganhar mais eficiência e aumentar as vendas.

Desse modo, a GIRO.TECH oferece aos seus clientes uma solução que proporciona mais autonomia em relação às instituições financeiras tradicionais, para que eles conquistem o controle sobre suas operações.

Por fim, ao concluir a leitura deste artigo, você conseguiu entender um pouco melhor sobre as nuances e particularidades que envolvem o crediário próprio.

Embora seja uma operação muito utilizada, quando é realizada no balanço, ela acaba gerando uma alta taxa de tributação ao varejo.

Neste sentido, essas empresas não conseguem gerar eficiência nessa operação, e consequentemente, não conseguem aproveitar os benefícios que ela poderia oferecer.

Para isso, uma ótima alternativa é utilizar o crediário bancarizado, que ajuda a diminuir a carga tributária no balanço das empresas.

Assim, os varejistas conseguem reduzir os impostos e aumentar a eficiência na operação, atraindo uma nova base de clientes e ampliando suas receitas.

Se a sua empresa ainda não utiliza a tecnologia em suas operações de crédito, nós te convidamos a conhecer a GIRO.TECH.

Nós temos todas as licenças financeiras necessárias para operar crédito, e oferecemos muita tecnologia para nos conectar ao ambiente dos nossos parceiros.

Entre em contato com nossos especialistas, conheça as nossas soluções e descubra como é possível estruturar a sua operação de crédito com capital próprio de forma segura e eficiente!

Na Mídia