Como o CDI é aplicado nas séries de investimento do FIDC?

Descubra como o CDI é utilizado nas séries de investimento do FIDC, e por que ele é referência para tornar essas operações mais rentáveis!

27/12/2024

Descubra como o CDI é utilizado nas séries de investimento do FIDC, e por que ele é referência para tornar essas operações mais rentáveis!

27/12/2024

O Certificado de Depósito Interbancário (CDI) é um dos principais indicadores utilizados no mercado financeiro para determinar a rentabilidade de investimentos.

Além disso, a sua aplicação é comum em diversos tipos de produtos, incluindo as séries de investimento dos Fundos de Investimento em Direitos Creditórios (FIDC).

Neste artigo, vamos te falar como o CDI é aplicado nas séries de investimento do FIDC, além de explicar a sua influência nas decisões de alocação e nos resultados financeiros.

Vamos lá?

O Certificado de Depósito Interbancário (CDI) é uma taxa de referência usada em operações de empréstimos de curto prazo entre instituições financeiras.

Essas transações são necessárias para que os bancos equilibrem suas contas diárias, cumprindo as exigências do Banco Central (BC).

Desse modo, ele é calculado diariamente, e acompanha de perto a taxa Selic, mas com aplicação específica em produtos de investimento, principalmente os de renda fixa.

O CDI ganhou relevância por servir como parâmetro para medir a rentabilidade de diversas aplicações financeiras.

Assim, quando um investidor encontra a rentabilidade de um produto expressa em percentual do CDI, isso significa que o rendimento acompanha essa taxa interbancária.

Por exemplo, se o CDI estiver em 10% ao ano e o investimento oferecer 90% do CDI, o retorno será 9% no mesmo período.

Isso facilita a comparação entre produtos e ajuda a identificar opções mais vantajosas no mercado.

A taxa Selic é a taxa básica de juros da economia brasileira definida pelo Comitê de Política Monetária (Copom) do BC.

Ela representa o custo do dinheiro em empréstimos de curto prazo, realizados entre os bancos.

A sigla significa Sistema Especial de Liquidação e Custódia e diz respeito ao gerenciamento e registro das informações relacionadas aos títulos públicos federais.

Entre as informações principais, estão o registro, custódia e liquidação desses títulos.

Quando o Copom decide alterar a Selic, ele visa controlar a inflação e estimular ou conter o crescimento econômico, dependendo da situação do país.

Nesse sentido, ela influencia as taxas de juros cobradas em diversos produtos financeiros, como empréstimos, financiamentos e investimentos.

Além disso, essa taxa corresponde a operações financeiras entre instituições bancárias que ocorrem em um período muito curto, normalmente, em um dia.

Por exemplo, se um banco precisa equilibrar o fluxo de dinheiro no final do dia, ele pode pedir empréstimo para outro banco por meio de títulos do Tesouro Nacional.

Nesse caso, a taxa de juros do pagamento é a taxa Selic.

Ademais, a variação da Selic impacta diretamente as séries de investimento, principalmente as de renda fixa, justamente porque muitos desses produtos têm seus rendimentos atrelados à taxa básica de juros.

Além dos produtos de renda fixa, a Selic também impacta outros tipos de séries de investimento, como fundos de investimento e títulos públicos, como as debêntures públicas.

A relação entre o CDI e a taxa Selic é uma das mais importantes no mercado financeiro brasileiro.

Embora sejam índices diferentes, ambos têm uma ligação estreita, já que refletem a política monetária do país e influenciam diretamente as taxas de juros praticadas no mercado.

Como mencionamos, a taxa Selic é a taxa básica de juros da economia e serve como referência para as operações de crédito entre bancos.

Por outro lado, o CDI é a taxa usada nas transações de curto prazo entre as instituições financeiras, funcionando como um parâmetro para diversas modalidades de investimentos.

A principal relação entre o CDI e a taxa Selic, está no fato de que, normalmente, o CDI segue de perto a variação da Selic.

Quando o Copom altera a Selic, os efeitos dessa mudança se refletem no mercado interbancário, impactando as operações de crédito e, consequentemente, o CDI.

Além disso, a Selic serve como um indicador para os bancos de quanto custa o dinheiro no mercado.

Quando a Selic aumenta, o custo do crédito sobe, o que também leva a um aumento nas taxas do CDI.

Da mesma forma, uma redução na Selic geralmente resulta em uma queda nas taxas do CDI.

Sendo assim, esse movimento sincronizado entre a Selic e o CDI torna a taxa Selic um importante fator para a avaliação dos rendimentos de diversas séries de investimento.

Produtos como Cédulas de Crédito Bancário (CDBs), LCIs, LCAs, e fundos de renda fixa, costumam ter sua rentabilidade atrelada ao CDI.

Em outra palavras, isso significa que, quando a Selic é alterada, o rendimento desses investimentos tende a ser ajustado de forma proporcional.

Isso ocorre, porque os bancos, ao captarem recursos no mercado interbancário a taxas mais altas (com o aumento da Selic), repassam esse custo maior para os investidores, oferecendo rendimentos mais altos em produtos atrelados ao CDI.

Assim, a expectativa é que, quando a Selic sobe, o CDI também suba, levando a um aumento nos rendimentos de diversas séries de investimento de renda fixa.

No entanto, o CDI possui uma taxa ligeiramente abaixo da Selic, porque ao contrário dela, o CDI é feito com lastro em títulos privados, que possuem um risco maior que os títulos públicos do governo.

Além disso, o acompanhamento das variações da Selic pode ajudar os investidores a prever possíveis mudanças nos rendimentos de suas séries de investimento.

Em um cenário de aumento da Selic, os investidores podem optar por aplicar mais recursos em investimentos que ofereçam rendimentos próximos ou superiores ao CDI.

Por outro lado, quando a Selic está em queda, pode ser uma oportunidade para diversificar a carteira de investimentos e buscar opções mais arriscadas, como ações ou investimentos em setores que se beneficiem da redução dos juros.

Assim, quando o Copom decide aumentar a Selic para controlar a inflação ou conter a demanda no mercado, o efeito sobre o CDI também reflete essa intenção.

Nesse cenário, as séries de investimento tendem a oferecer rendimentos mais altos, já que as taxas de juros mais altas tornam o custo do crédito mais elevado para as instituições financeiras, que repassam esse aumento para os investidores.

Da mesma forma, em períodos de queda da Selic, quando o Banco Central busca estimular a economia, as taxas de retorno dos investimentos atrelados ao CDI tendem a diminuir, o que pode influenciar a decisão dos investidores sobre onde alocar seus recursos.

Como já falamos anteriormente, a Selic é um instrumento de política monetária utilizado pelo Banco Central para influenciar a economia como um todo.

Por outro lado, o CDI é uma taxa do mercado interbancário, que funciona como referência para investimentos de curto prazo.

Isso significa que, enquanto a Selic impacta amplamente os juros praticados na economia, o CDI tem uma aplicação mais direcionada aos investimentos em renda fixa.

Assim, para os investidores que buscam séries de investimento atreladas ao CDI, é importante entender que essa taxa acompanha de perto a Selic, mas com pequenas variações devido às operações do mercado interbancário.

Outra diferença importante está na rentabilidade dos produtos financeiros.

Os investimentos que seguem a Selic, como o Tesouro Selic, acompanham diretamente as variações da taxa básica de juros.

Por outro lado, os investimentos atrelados ao CDI, como CDBs e fundos DI, têm sua rentabilidade calculada com base em um percentual do CDI, que, por sua vez, reflete o mercado interbancário.

Além disso, a aplicação prática das taxas nos investimentos também varia.

Enquanto a Selic é a referência para os títulos públicos, como os negociados no Tesouro Direto, o CDI é amplamente utilizado em produtos bancários privados.

Por isso, o CDI é a principal referência para medir o desempenho de séries de investimento ligadas a bancos e fundos de renda fixa.

Nos fundos de investimento de renda fixa, o impacto das taxas pode ser observado de forma mais evidente.

Com a Selic elevada, títulos públicos e privados que acompanham essa taxa oferecem melhores retornos, o que fortalece os fundos que possuem esses ativos em sua composição.

O mesmo ocorre com os fundos indexados ao CDI, que tendem a apresentar rentabilidade próxima ou superior à taxa.

Por outro lado, em cenários de queda da Selic e, consequentemente, do CDI, a rentabilidade desses fundos diminui.

Isso pode levar investidores a migrarem para alternativas mais arriscadas, como os fundos multimercado ou de ações.

Além de afetar diretamente a rentabilidade, CDI e Selic também influenciam a composição das carteiras dos fundos de investimento.

Gestores buscam equilibrar risco e retorno, ajustando a exposição a ativos de renda fixa conforme a expectativa em relação às taxas.

Em períodos de Selic elevada, por exemplo, é comum que os fundos aumentem a alocação em títulos públicos ou privados com taxas pós-fixadas, garantindo rendimentos alinhados à taxa de referência.

Em contrapartida, quando a Selic está baixa, há maior diversificação em ativos prefixados ou indexados à inflação, que oferecem potencial de retorno superior.

Outra questão relevante, é o impacto das taxas nos fundos de curto e longo prazo.

Em séries de investimento com horizonte de curto prazo, como fundos DI e alguns fundos de renda fixa conservadores, a influência do CDI e da Selic é mais direta.

Isso ocorre, pois os ativos investidos são de liquidez elevada e acompanham as variações dessas taxas.

Porém, em fundos com horizonte de longo prazo, a estratégia pode incluir uma combinação de títulos pós-fixados, prefixados e indexados à inflação, buscando maior estabilidade e retorno ao longo do tempo.

O FIDC é um fundo estruturado voltado para a aquisição de recebíveis, como duplicatas, cheques, contratos, crediário próprio, e outros créditos.

Ele também permite que investidores tenham acesso a ativos lastreados em operações financeiras.

O CDI é aplicado como índice de referência para medir a rentabilidade em diversas séries de investimento desses fundos, especialmente nas classes de renda fixa.

No contexto dos FIDCs, a rentabilidade está diretamente ligada à performance dos direitos creditórios que compõem a carteira.

Todavia, como esses recebíveis têm características distintas, como prazos de pagamento, taxas de desconto e risco de crédito, o CDI serve como parâmetro para comparar o retorno oferecido.

Por exemplo, um FIDC que busca maior atratividade para investidores pode oferecer remunerações acima de um percentual do CDI, sinalizando um retorno superior ao praticado em ativos mais conservadores do mercado financeiro.

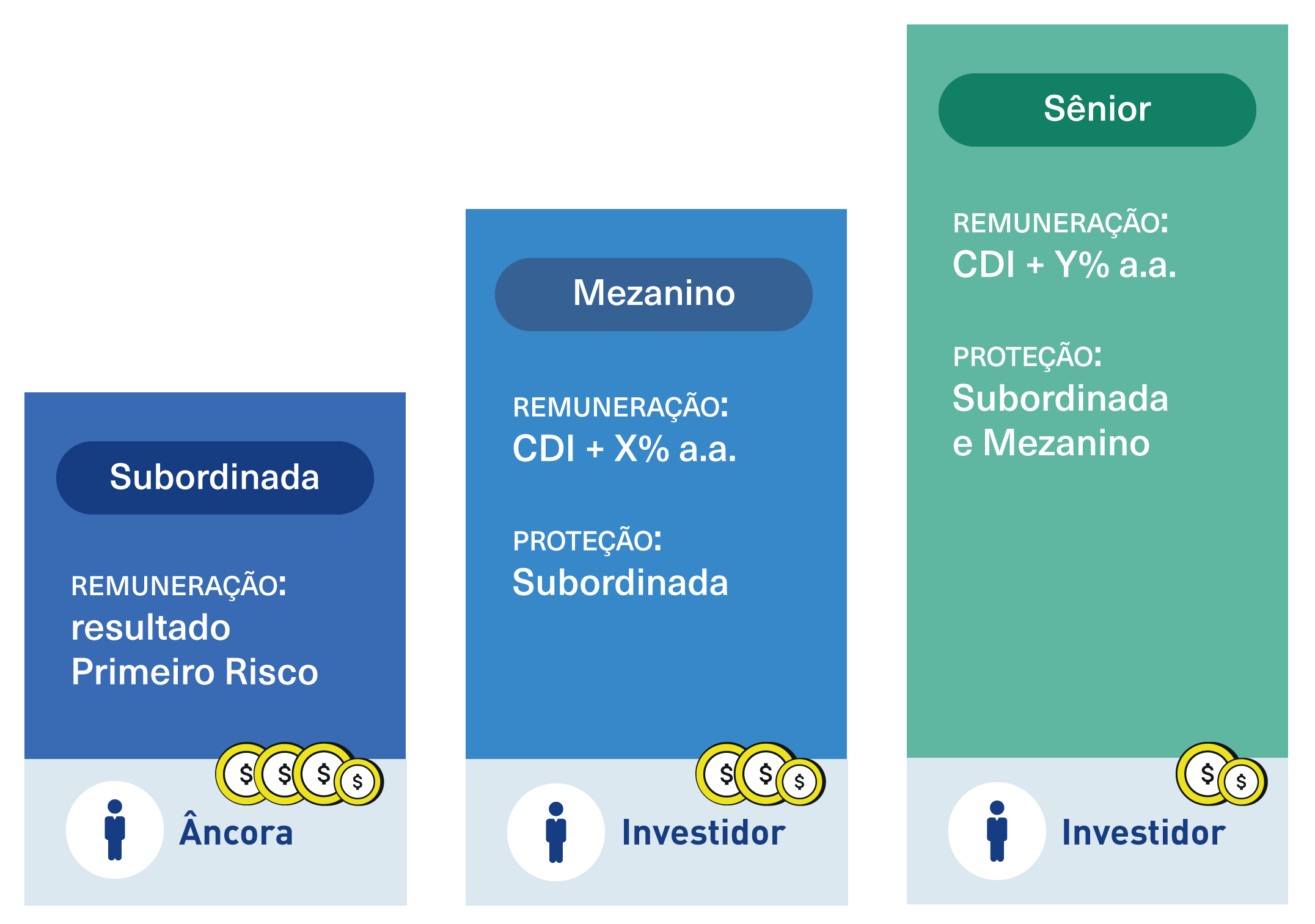

Os FIDCs são organizados em diferentes classes de cotas, conhecidas como sênior, mezanino e subordinada, cada uma com características e níveis de risco específicos.

As cotas sênior têm prioridade no recebimento dos rendimentos e, geralmente, apresentam rentabilidade atrelada ao CDI.

Investidores dessas cotas buscam previsibilidade de retorno, considerando que o desempenho está vinculado ao índice de referência utilizado no mercado interbancário.

Já as cotas mezanino, são intermediárias. Logo, os investidores desta faixa, recebem os rendimentos após a cota sênior, mas, eles têm prioridade em relação à subordinada.

Por fim, as cotas subordinadas, por apresentarem maior risco, têm potencial de retorno superior, mas não costumam estar diretamente atreladas ao CDI, sendo influenciadas pelo desempenho da carteira de recebíveis.

No caso das séries de investimento mais conservadoras do FIDC, o CDI é amplamente utilizado como parâmetro de rentabilidade para atrair investidores que buscam segurança e liquidez.

Desse modo, como os recebíveis têm características de renda fixa, o retorno dessas aplicações tende a acompanhar de forma próxima o comportamento do CDI.

Esse tipo de aplicação é comum em fundos que operam com empresas de grande porte ou recebíveis de baixo risco, o que garante um fluxo de pagamentos mais previsível ao longo do tempo.

Além de ser referência para o retorno esperado, o CDI também influencia a estruturação e a gestão das carteiras dos FIDCs.

Assim, os gestores utilizam o índice para definir a taxa de desconto aplicada na aquisição dos direitos creditórios.

Por exemplo, quando o CDI está elevado, as taxas de desconto também tendem a aumentar, impactando o preço dos recebíveis e, consequentemente, a rentabilidade do fundo.

Nesse cenário, os gestores podem optar por estratégias de alocação que equilibrem risco e retorno, buscando oferecer rentabilidade competitiva para as diferentes séries de investimento do fundo.

Outro ponto importante é a forma como o CDI afeta o perfil dos investidores dos FIDCs.

Fundos que utilizam o CDI como referência atraem, principalmente, investidores com estratégias voltadas à renda fixa, interessados em previsibilidade e retornos mais estáveis.

Isso ocorre porque a rentabilidade atrelada ao CDI permite comparar o desempenho do FIDC com outros investimentos tradicionais, como CDBs, LCIs, LCAs e fundos DI.

Dessa forma, o índice facilita a análise de rentabilidade entre diferentes séries de investimento disponíveis no mercado.

Nas classes de investimentos dos FIDCs com maior nível de risco, o CDI pode ser utilizado como um “piso” para retorno esperado.

Isso significa que o desempenho do fundo precisa superar o índice de referência para compensar o risco adicional assumido pelos investidores.

Nessas situações, a busca por rentabilidade acima do CDI pode levar os gestores a incluir recebíveis com maior taxa de desconto ou com prazos mais longos, o que pode aumentar o potencial de ganho, mas também eleva o nível de risco associado às cotas.

Atrair investidores institucionais para um FIDC requer a combinação de fatores que demonstram segurança, transparência e rentabilidade.

Esse público, composto por bancos, seguradoras, fundos de pensão e gestoras de ativos, possui critérios rigorosos de análise antes de alocar recursos em uma operação.

Com isso, a estruturação do FIDC deve ser planejada de forma a atender as expectativas desses investidores, garantindo um equilíbrio entre risco e retorno.

Assim, fatores como a relação com o CDI, qualidade dos ativos e governança da operação são pontos centrais a serem considerados.

O CDI, por exemplo, é um dos principais indicadores de rentabilidade no mercado de crédito e serve como referência para avaliar o retorno esperado das cotas de um FIDC.

Investidores institucionais costumam analisar se as cotas sênior, que têm prioridade no recebimento dos rendimentos, apresentam um percentual atrativo do CDI, comparando com outras alternativas de investimento de renda fixa.

Desse modo, para atrair esse perfil de investidor, é importante oferecer taxas competitivas em relação ao risco associado à operação.

Isso significa que a qualidade dos direitos creditórios, como duplicatas ou recebíveis de baixo risco, deve ser elevada para garantir um fluxo de pagamentos consistente.

Outro fator relevante é a estrutura das séries de investimento.

Um FIDC bem estruturado deve oferecer clareza sobre as classes de cotas disponíveis, como sênior e subordinada, e os níveis de risco e retorno associados a cada uma delas.

Investidores institucionais, geralmente mais conservadores, costumam priorizar cotas sênior, que oferecem maior proteção e previsibilidade de fluxo de caixa.

Já as cotas subordinadas, com risco mais elevado, são atrativas para investidores dispostos a assumir maiores oscilações em busca de rentabilidade superior.

Por fim, a transparência na definição dessas séries é um aspecto decisivo para transmitir confiança e atrair recursos.

Além do CDI e da estrutura de cotas, a qualidade da carteira de recebíveis é um ponto crítico de análise.

Investidores institucionais realizam uma avaliação minuciosa sobre os ativos adquiridos pelo FIDC.

Essa análise inclui a origem, os prazos de pagamento, os setores envolvidos e o histórico de inadimplência.

Carteiras compostas por recebíveis originados de empresas sólidas e de setores estáveis têm maior chance de atrair esses investidores.

Além disso, operações que possuem garantias ou mecanismos de proteção ao investidor, como o excesso de lastro, tendem a ser mais bem aceitas.

Entretanto, a governança do FIDC também desempenha um papel central no processo de atração de investidores institucionais.

Isso inclui a atuação de um gestor qualificado, a presença de um administrador fiduciário independente e a realização de auditorias periódicas para assegurar a transparência da operação.

Relatórios detalhados sobre a performance do fundo, o comportamento da carteira e o fluxo de pagamentos são requisitos que costumam ser avaliados por esse perfil de investidor.

Logo, ter um processo de governança robusto, reduz riscos operacionais e proporciona maior segurança na tomada de decisão.

Outro aspecto a ser considerado, é a liquidez da operação.

Apesar de os FIDCs não serem instrumentos com liquidez diária, fundos que possuem prazos de resgate mais curtos ou condições favoráveis de saída costumam ser mais atrativos para investidores institucionais.

Nesse contexto, a gestão eficiente da carteira de recebíveis e a previsão de fluxo de caixa são fundamentais para garantir que o fundo consiga honrar os compromissos com os cotistas nos prazos estabelecidos.

Por fim, ao concluir a leitura desde artigo, você conferiu como o CDI desempenha um papel importante na estruturação das séries de investimento do FIDC, servindo como referência de rentabilidade para as cotas.

Investidores utilizam o índice para avaliar o desempenho das cotas sênior e subordinada em comparação a outras opções de renda fixa.

Isso facilita a tomada de decisão ao buscar equilíbrio entre risco e retorno.

Além disso, a relação entre o CDI e as séries de investimento garante maior previsibilidade na remuneração das cotas, especialmente para investidores institucionais.

Neste sentido, cotas sênior, que apresentam menor risco, costumam ser associadas a percentuais do CDI, enquanto as subordinadas oferecem maior rentabilidade, porém com mais exposição ao risco.

Assim, esse arranjo atrai diferentes perfis de investidores e possibilita uma estrutura diversificada para o fundo.

Nota: este artigo foi escrito pela INCO, em parceria com a Giro.Tech! Entre em contato e descubra como diversificar seus investimentos!

Na Mídia